Инвестиционный счет ИИС. Самое полное руководство: что это, как работает и как им пользоваться, особенности

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня подробно расскажем про Индивидуальный Инвестиционный Счет (ИИС). Поговорим, для чего он нужен, в чем особенности и отличия от обычного брокерского счета. А так же как правильно им пользоваться, чтобы получить выгоду: пошаговая инструкция получения налогового вычета.

- Зачем государство придумало ИИС

- Что такое ИИС

- Зачем нужен брокер

- Лучшие брокеры для ИИС, примеры тарифов

- Как выбрать брокера

- Как заключить договор на брокерское обслуживание

- Как сменить брокера ИИС, если он не нравится

- Доступные инструменты для торговли на ИИС

- Налоговые вычеты по ИИС

- Тип А, описание, нюансы

- Как избежать налога при вычете типа А

- Тип Б

- Особенности работы с ИИС

- Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

- Суть использования ИИС или как это работает

- Примеры расчета вычетов

- Оформление получения вычета – пошаговая инструкция заполнения декларации 3-НДФЛ

- Сроки подачи налоговой декларации

- Пошаговая инструкция заполнения декларации 3-НДФЛ на сайте налоговой

- Необходимые документы для получения вычетов

- После отправки декларации

- Что делать, если закрыл ИИС ранее 3 летнего срока

- Как вернуть полученный вычет в бюджет [пошаговая инструкция]

- Заключение

Зачем государство придумало ИИС

Фондовый рынок нашей страны совсем молодой. Федеральный закон «Об инвестиционной деятельности в РФ» был принят в 1999 году.

Для сравнения, рынок ценных бумаг существует в США уже на протяжении 200 лет. Нью-Йоркская биржа была основана еще в 1817 году. И все это время американский рынок наращивал свой потенциал, попутно устраняя недостатки.

Как следствие, более половины населения США владеют акциями разных компаний. В Европе эта цифра находится в районе 20-25%, в Японии около 40%.

За почти 15 лет существования Закона в нашей стране, инвестировать начали единицы.

Именно для того, чтобы хоть как то стимулировать инвестиционные процессы в России Федеральным законом №210-ФЗ от 29.06.2015 года были внесены поправки в действующее законодательство и введено понятие Индивидуального инвестиционного счета (ИИС).

И в 2018 году появился тот самый первый миллион инвесторов.

В 2019 году количество счетов превысило отметку в 3 млн. Такой быстрый рост объясняется тем, что привычные всем банковские вклады, как средство не только сбережения, но и роста капитала, приносят все меньше и меньше прибыли. В то же время российский рынок ценных бумаг занимает второе место по темпам роста среди мировых рынков, прибавив за 2019 год 35,4% (обогнала нас только Греция). Российские акции имеют самые высокие значения дивидендной доходности и, при этом, являются недооцененными, т.е. имеют потенциал роста.

Зачем государству стимулировать инвестиционные процессы?

Дело в том, что инвестирование чаще всего связано с покупкой ценных бумаг – акций и облигаций. Покупая акции, вы приобретаете часть компании, а компания наращивает свой капитал. Покупая облигации, вы даете свои деньги компании в долг (или государству, если покупаете ОФЗ). Так или иначе, ваши деньги не просто лежат под подушкой, они вливаются в реальную экономику страны, стимулируя ее.

Что такое ИИС

Давайте разберемся, что такое индивидуальный инвестиционный счет и как это все работает.

Зачем нужен брокер

Любой брокерский счет нужен для того, чтобы осуществлять сделки на фондовом рынке.

В нашей статье “Как начать инвестировать”, мы уже писали о том, как попасть новичку на фондовый рынок.

Дело в том, что прямой вход физическим лицам на фондовый рынок закрыт. Поэтому им необходим посредник – брокер, у которого есть необходимые разрешения и технические возможности для осуществления торговли. Для того, чтобы совершать сделки могли и вы, необходимо выбрать брокера и открыть у него счет.

Лучшие брокеры для ИИС, примеры тарифов

Основные брокеры, любимые инвесторами на сегодня это:

- брокер «Открытие» – тариф «ИИС Самостоятельное оформление», комиссия 0,057%, плата за депозитарий 175 рублей, если были сделки.

- Тинькофф Инвестиции – тариф «Инвестор», комиссия 0,3% за сделку и 99 рублей в месяц, если были сделки.

- Брокер «Сбербанк» – тариф «Самостоятельный», комиссия 0,06%, но нет доступа к Санкт-Петербургской бирже.

- ВТБ-брокер – тариф «Мой он-лайн, комиссия 0,05%.

- БКС брокер – тариф «БКС – старт», комиссия 0,0354 (минимум 35,4руб.), депозитарий 177 рублей в месяц, если были сделки.

- Финам – тариф «Финам-трейд», комиссия на Мосбирже 0 рублей, депозитарий 177 рублей в месяц, если были сделки.

Как выбрать брокера

Как вы понимаете, комиссии – это еще не всё. Необходимо изучить отзывы клиентов. Например, вы можете прочитать, что пишут в отзывах клиенты Сбербанка и Тинькофф. А так же узнать полные условия торговли. У каждого брокера есть свои преимущества и недостатки.

При выборе брокера необходимо обратить внимание на:

- Наличие лицензии.

- Тарифы и комиссии.

- Минимальную сумму для открытия счета.

- Удобство работы со счетом приложением для торговли (мы сравнили для вас приложения разных брокеров, почитать можно здесь).

- Качество техподдержки.

- Доступ к Санкт-Петербургской бирже, где торгуются иностранные акции.

Кроме того, на сайте Мосбиржи есть рейтинги брокеров:

- По количеству зарегистрированных клиентов – так можно найти самого предприимчивого, чьи менеджеры лучше других умеют убеждать людей открыть счет (обычно здесь лидирует Сбербанк).

- По количеству активных клиентов, т.е. людей, реально торгующих – так можно найти самого удобного, т.к. выбор большинства он всегда чем-то обусловлен (а вот тут в лидерах Тинькофф, несмотря на немалые комиссии).

Кстати, у брокеров иногда проходят акции с целью привлечения новых клиентов. Например, если вы сейчас откроете счет в Тинькофф Инвестициях, то в подарок получите одну акцию (случайно выбранную) стоимостью до 10 тысяч рублей в подарок. Это не повод выбирать конкретного брокера, а скорее приятный бонус.

Если вы знаете примерно, какие суммы готовы вкладывать и как часто торговать, попробуйте сравнить брокеров с помощь. Калькуляторов тарифов – их можно найти в открытом доступе в сети, например этот.

Выбор всегда за вами, так как это ваши деньги и вам решать, кому вы их доверите.

Как заключить договор на брокерское обслуживание

Заключение договора на брокерское обслуживание – это, по сути, подписание заявление о присоединении к регламенту брокерского обслуживания. Подписывая данный документ, вы соглашаетесь на все условия, прописанные в целом пакете документов, регламентирующем ваши отношения с брокером.

Заключить договор с большинством брокеров можно удаленно. Для этого потребуется подтвержденная учетная запись на сайте Госуслуги. Все документы вам пришлют по почте.

Еще до подписания необходимо решить, хотите ли вы открыть простой брокерский счет или именно ИИС, так как это разные договора и перевести потом обычный счет в формат ИИС нельзя.

Как сменить брокера ИИС, если он не нравится

Вариантов смены несколько:

- Самый простой – это закрыть счет у старого брокера (все продать, вывести деньги себе на карту) и открыть у нового. В данном случае вам придется заплатить комиссии, налог на прибыль и вернуть полученные вычеты и срок действия нового ИИС начнется сначала.

- Самый дешевый – перевод денежных средств. Для этого у старого брокера продаете все бумаги. Пишете поручение на перевод денежных средств. Брокер переводит деньги, и вы у нового брокера покупаете бумаги опять. За перевод денег иногда берут комиссию, но она несущественная. При продаже бумаг вы зафиксируете прибыль и должны будете уплатить налог, комиссии брокеру и депозитарию, и так же вернуть вычет, если получали. Зато срок действия вашего ИИС не прерывается.

- Если с бумагами не хотите расставаться, потребуется перенос открытых позиций от старого брокера к новому. Весь процесс выглядит так:

- выбираете нового брокера,

- открываете у него ИИС,

- старому брокеру даете поручение на перевод активов, новому брокеру – поручение на прием бумаг,

- после осуществления перевода обязательно закройте свой старый ИИС – сделать это надо не позднее, чем через 30 дней после открытия (а не перевода бумаг) нового ИИС,

- запросите у старого брокера справку о закрытии вашего ИИС – она может пригодиться для нового брокера или для налоговой инспекции.

Необходимо помнить несколько важных вещей:

- Просчитайте экономическую целесообразность: смена брокера процедура платная, зависит от количества бумаг в вашем портфеле. Обычно это от 500 до 1000 рублей за каждого эмитента. А при переводе денег – возьмут налоги и комиссию.

- В соответствии с законодательством РФ, у каждого человека может быть только 1 ИИС. Однако на время процедуры смены брокера возможно одновременное существование двух открытых ИИСов в течение 30 дней.

- У каждого брокера уточняйте полный пакет документов для осуществления перевода. В случае неготовности каких-либо бумаг перевод затянется. И в случае превышения 30-днейвного срока, получите проблемы с налоговой – вам могут отказать в получении вычета.

Доступные инструменты для торговли на ИИС

ИИС – это обычный брокерский счет, дополненный «плюшками» от государства. Это может быть налоговый вычет на взнос (тип А) или освобождение прибыли от уплаты налогов (тип Б). А там, где есть льготы, всегда присутствуют и ограничения. Мы рассмотрим их ниже.

По сравнению с простым брокерским счетом, доходность ИИС выше на размер предоставляемых налоговых льгот.

Таким образом, доход инвестора на ИИС складывается из разницы между ценой покупки и продажи ценных бумаг, поступающих дивидендов и выплаченных купонов, а так же сумм налоговых вычетов.

Для торговли на ИИС доступны бумаги, торгуемые на Московской и Санкт-Петербургской биржах:

- Акции, в том числе акции иностранных компаний через СПБ биржу, если брокер дает к ней выход на ИИС,

- ОФЗ, корпоративные и еврооблигации,

- ETF (FinEX),

- ПИФы (не все),

- Валюта,

- Фьючерсы,

- Опционы.

Перечень доступных инструментов у каждого брокера может отличаться.

Однако, начинающему инвестору вполне достаточно облигаций (самый консервативный и безопасный инструмент) и акций (более рискованно и требует изучения перед покупкой). Для использования более сложных инструментов требуется предварительная подготовка.

Налоговые вычеты по ИИС

Как мы уже говорили, основное отличие ИИС от обычного счета заключается в специальной системе налогообложения с возможностью получить налоговые вычеты по 2-м схемам: «А» или «Б».

Владелец ИИС может выбрать, какой именно вычет он желает получать. Делается это в любой момент после открытия счета и только один раз, изменить выбор нельзя.

Например, вы можете открыть счет и начать торговать и через пару лет определиться, какой тип вам будет выгоден.

Тип А, описание, нюансы

Тип «А» – это вычет на взнос:

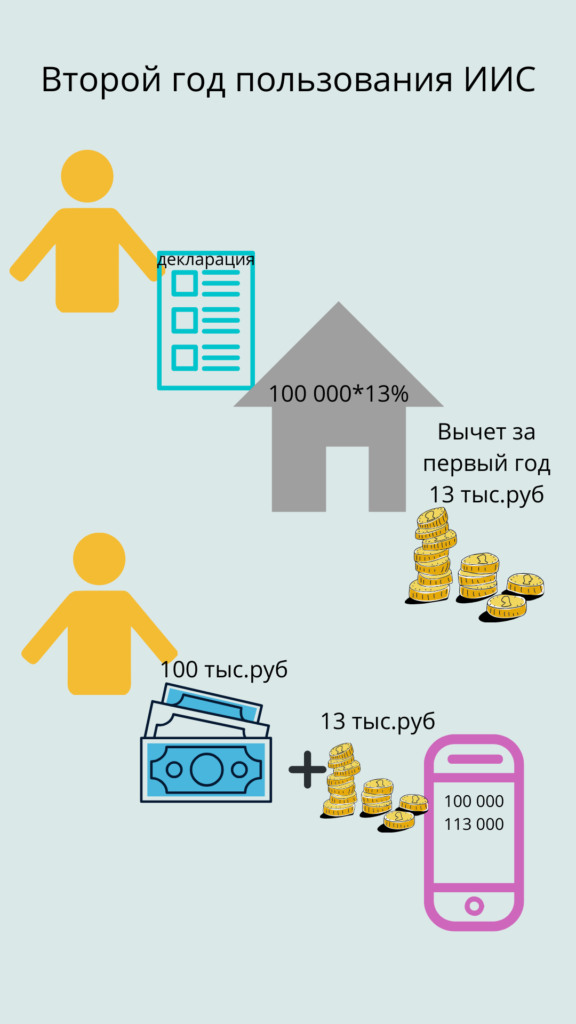

- Используя данный тип вычета, вы можете возвращать сумму НДФЛ, уплаченную в бюджет. Схема выглядит следующим образом: вы работаете, с вашей зарплаты уплачивается НДФЛ. Затем открываете ИИС и пополняете счет. В следующем отчетном периоде оформляете получение вычета в пределах суммы налога, который был удержан из вашего дохода.

- Сумма возврата составляет 13% от внесенных на счет средств, но не больше 52 тыс. руб.

- Возврат возможен в течение 3-х лет с момента уплаты НДФЛ. То есть подать заявление на возврат НДФЛ, который вы заплатили в 2016 году можно до 2019 года.

- Покупать бумаги на ИИС не обязанность, а возможность. Вы можете открыть и держать счет пустым. Или завести деньги только на третий год, получить вычет и закрыть счет (при этом, опять же, можете просто завести деньги и не обязательно что-то покупать). Важен сам факт пополнения счета.

Открываете ИИС 20 декабря 2019 года. Держите его пустым в 2020 году, 2021-м, а в 2022 году в начале декабря вносите на счет средства. 21 декабря 2022 года или позже можете счет закрывать. Открываете сразу новый и повторяете процедуру. Тем временем, получаете вычет (эта процедура достаточно растянута во времени).

Данная схема работает, что проверено многими действующими инвесторами. Однако до тех пор, пока не внесут каких-либо изменений на законодательном уровне (депутаты грозятся прикрыть эту лазейку).

Как избежать налога при вычете типа А

Этого можно избежать. Для этого, в момент, когда вы решите, что пора закрывать ИИС, не просто продавать с него бумаги и выводить деньги (вот именно в этом случае вы заплатите 13%). А сначала перевести свои бумаги на обычный брокерский счет. Практически все брокеры позволяют сделать это на сегодняшний день бесплатно.

Итак, вы переводите бумаги на обычный счет, при этом ИИС у вас открыт как минимум 3 года, так что многим бумагам будет столько же. При продаже бумаг с простого брокерского счета, при условии, что вы являетесь их владельцем не менее 3 лет, вы освобождаетесь от уплаты налога. Данная льгота предусмотрена Налоговым кодексом РФ и называется «Льгота на долгосрочное владение ценными бумагами».

Кстати, избежать уплаты налога можно, покупая ОФЗ, а так же корпоративные облигации, выпущенные после 1 января 2017 года – так как данные облигации освобождены от уплаты НДФЛ.

Таким образом, доходность ваших активов на ИИС, при использовании самой аккуратной и консервативной стратегии, может достигать 20% годовых. Все, что для этого надо, это купить ОФЗ и получать ежегодный налоговый вычет.

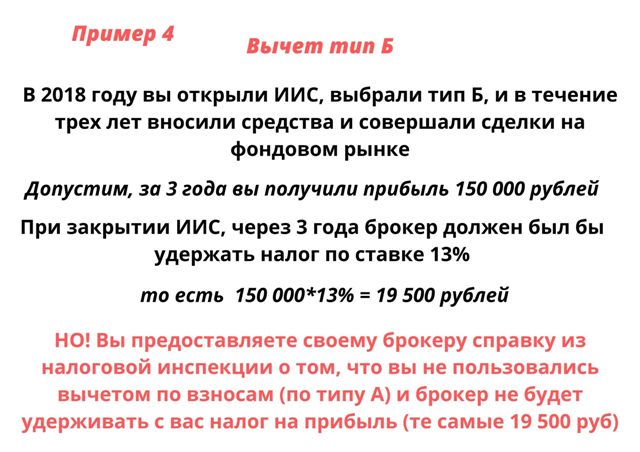

Тип Б

Тип «Б» – это вычет на доход:

- Позволяет вам не платить налог с дохода, полученного от торговых операций на данном счете.

- Схема такова: открываете ИИС, торгуете – покупаете, продаете, получаете прибыль. В обычной ситуации прибыль подлежала бы налогообложению, а используя вычет типа Б, при закрытии счета не нужно платить те самые 13%.

- 13% с дивидендов все таки удержат еще до их поступления на ваш счет.

- Подходит тем, кто не имеет официальной зарплаты.

Если у вас есть официальная зарплата и вы не финансовый воротила, который зарабатывает на бирже прибыль больше 400 тысяч рублей в год, то вычет типа А вам выгоднее.

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты.

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется. Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными.

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

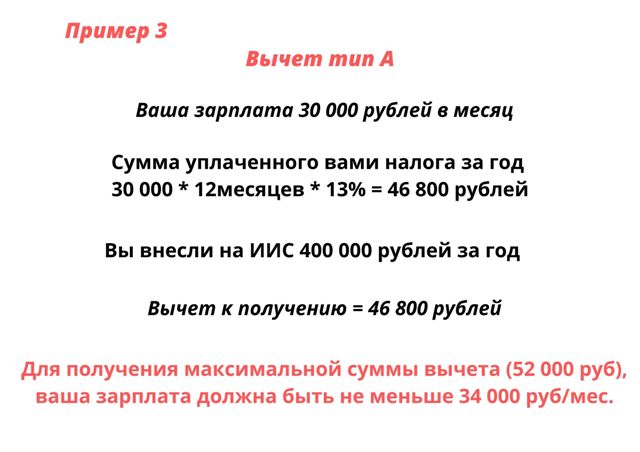

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ. Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

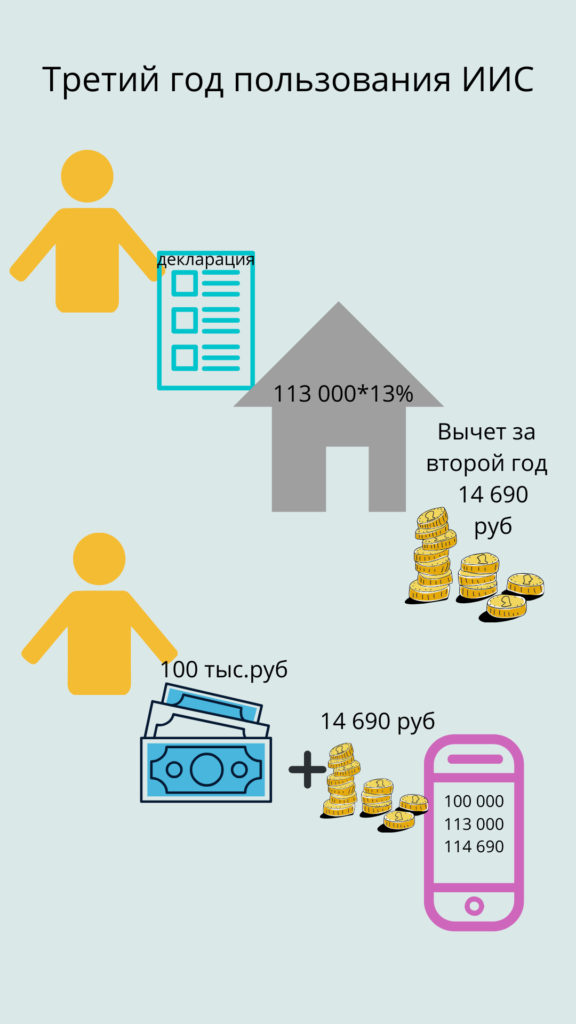

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

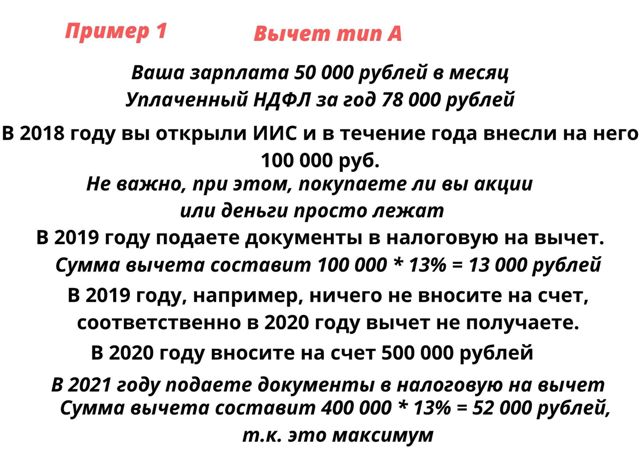

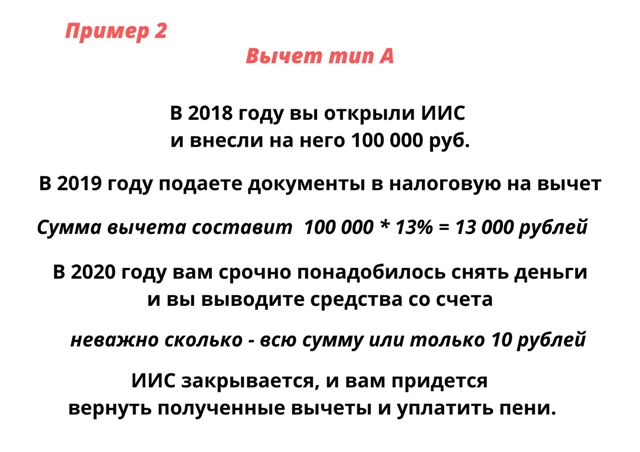

Примеры расчета вычетов

Рассмотрим несколько примеров для наглядности:

Оформление получения вычета – пошаговая инструкция заполнения декларации 3-НДФЛ

Для получения вычета в начале года, следующего за отчетным, вам необходимо подать налоговую декларацию по форме 3-НДФЛ в ИФНС.

Сроки подачи налоговой декларации

Сделать это можно начиная с 1 января, однако есть некоторые моменты, от которых будут зависеть ваши сроки:

- Брокер должен предоставить вам справку 2-НДФЛ (да, такую же, как дают на работе). Большинство это могут сделать только в начале апреля.

- Бухгалтерия по месту работы должна подать сведения о ваших доходах и уплаченных налогах в ИФНС, чтобы они отображались у вас в личном кабинете. Это не обязательное требование. Но если данных в кабинете об удержанных налогах нет, вам придется переносить их из ваших справок (2-НДФЛ с работы) самостоятельно и время на их проверку все-равно затянется.

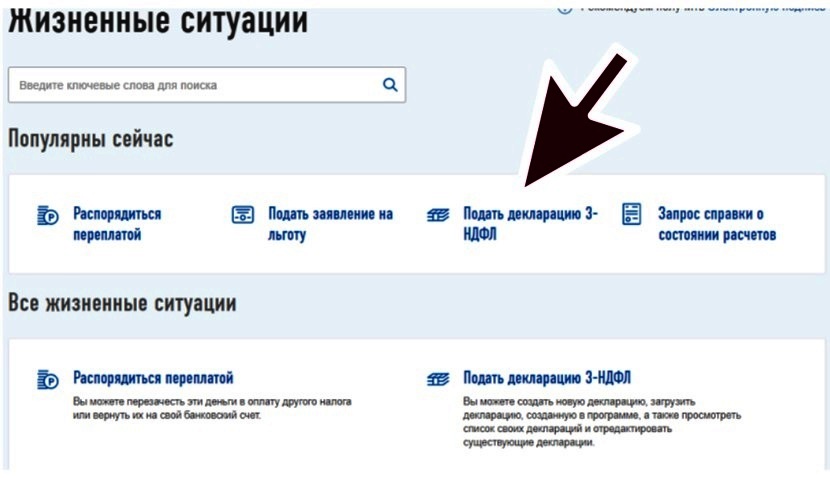

Пошаговая инструкция заполнения декларации 3-НДФЛ на сайте налоговой

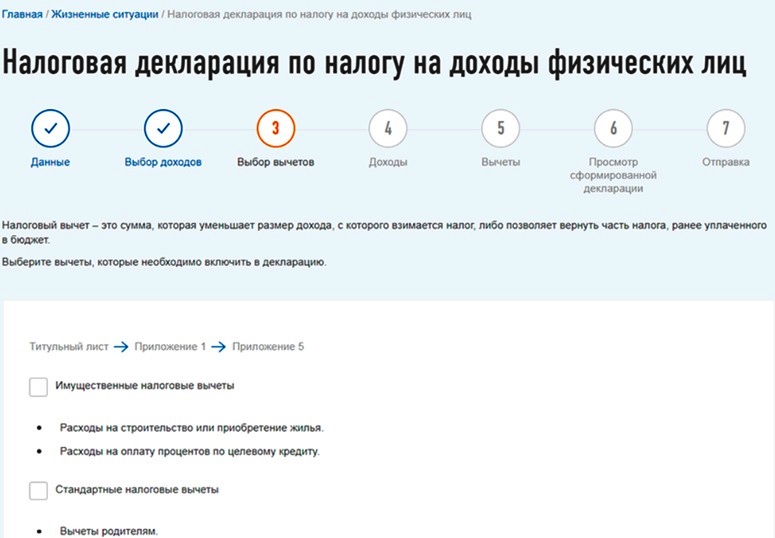

На сайте налоговой инспекции в разделе “Жизненные ситуации” выбираете “Подать декларацию 3-НДФЛ”.

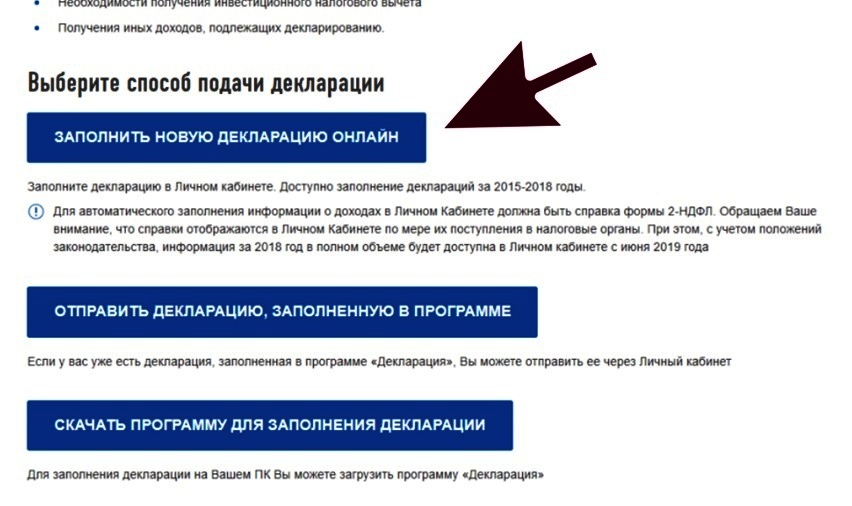

На следующем этапе нужно выбирать СПОСОБ ПОДАЧИ декларации – “Заполнить новую декларацию он-лайн». Именно в этом случае вам не придется переносить сведения о доходах из справок вашего работодателя. Эти данные заполнятся автоматически.

Дальше поэтапно заполняете все страницы. Справа почти на всех ячейках есть знак «?», где дается пояснение по заполнению. Если вы пропустите какие-то данные, то программа не “пустит” вас на следующий этап, так что ошибиться сложно.

1 этап: Данные. Обычно заполнены автоматически.

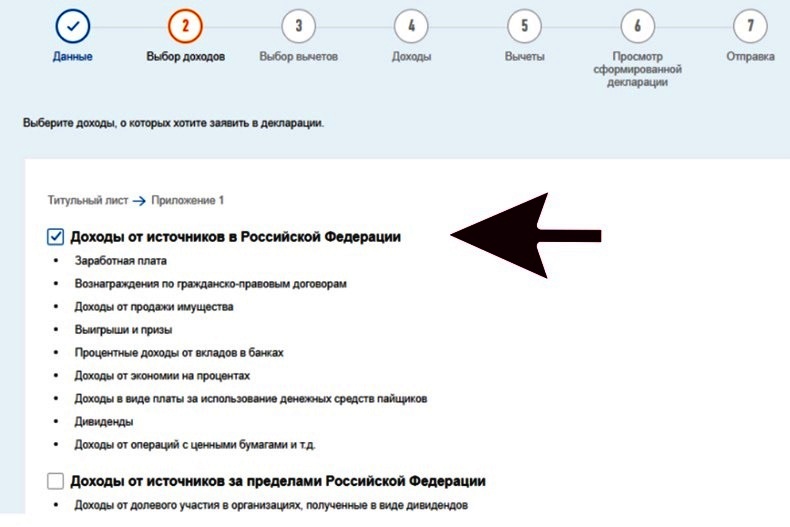

2 этап: Выбор доходов. ИИС – это доходы от источников в РФ – ставите «V» , жмете кнопку “Далее”.

3 этап: Выбор вычетов. Если вы подаете на вычет только по ИИС, выбираете один пункт. Можно одновременно подать на несколько вычетов. Например, имущественный вычет, вычет на лечение и инвестиционные налоговые вычеты. Главное помните: у каждого из этих видов вычетов есть ограничения по сумме, а суммы уплаченных налогов должно “хватать” на все.

Здесь же выберите пункт “Стандартные налоговые вычеты”, если у вас есть дети до 18 лет или учащиеся до 24 лет. Подробнее про все типы вычетов можно прочитать здесь.

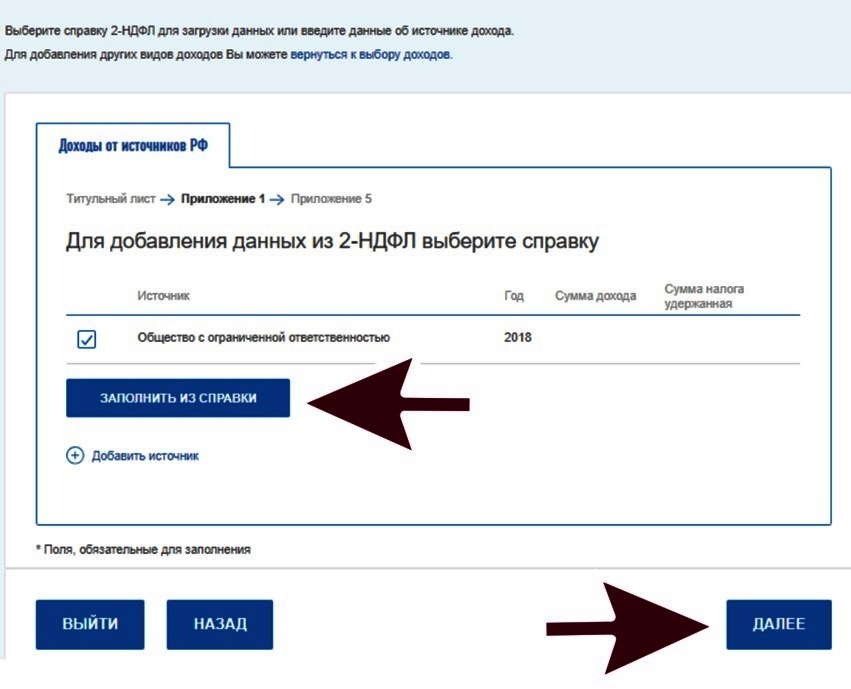

4 этап: Доходы. Здесь нужно выбрать справку, из которой будут добавляться данные о ваших доходах. Если работодатель у вас один, то и справка одна. Если работодателей несколько, то справка будет по каждому и можно выбрать их все.

Не забудьте нажать “Заполнить из справки”

Данных из справок о доходах, полученных от брокера, здесь не будет. Их придется добавлять вручную. Жмете “Добавить источник” и заполняете поля.

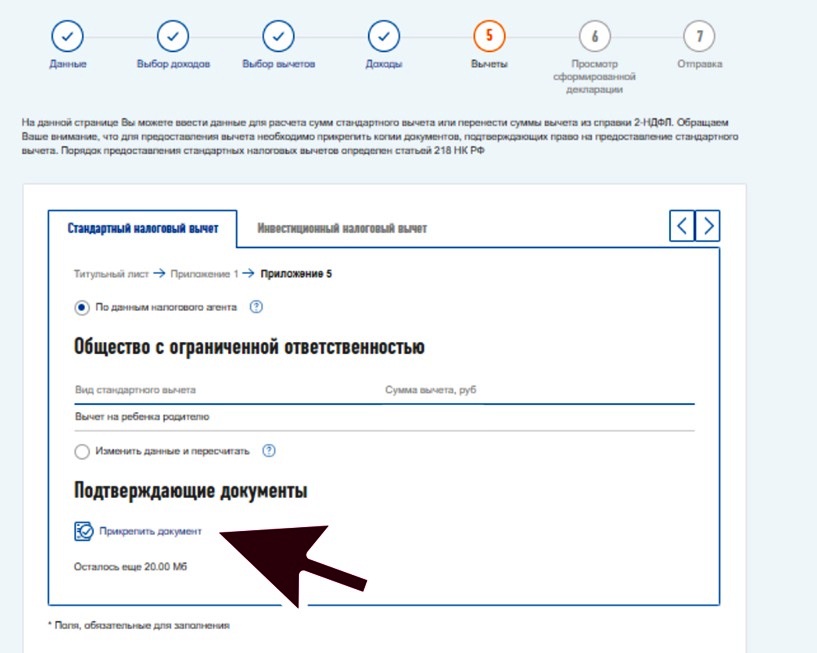

5 этап: Вычеты. На этой странице проверяете, из всех ли справок добавлены данные. Здесь же будет указана сумма вычета на детей и здесь же необходимо прикрепить подтверждающие документы.

Необходимые документы для получения вычетов

- Уведомление о заключении Договора присоединения,

- Заявление о присоединении,

- Заявление о выборе условий обслуживания,

- Справка 2-НДФЛ от работодателя (если она есть на сайте налоговой, то прикладывать не надо),

- Справка 2-НДФЛ от брокера,

- Отчет о состоянии обязательств за период… (например, с 01.01.2018 по 31.12.2018) – брокер предоставляет в электронном виде ежегодно,

- Документы, подтверждающие ввод средств на счет ИИС. Эти справки можно заказать в вашем банке, если вы пополняли счет с карты. В Тинькофф процедура занимает буквально 5 минут после обращения с запросом,

- Если в одной декларации будете указывать несколько вычетов, то потребуется прикрепить подтверждающие документы и по ним. Например, если получаете стандартный вычет на детей, то потребуются их документы (свидетельство о рождении и т.п.).

6 этап: Просмотр сформированной декларации – ее можно скачать себе и посмотреть. На этой же странице сразу будет указана сумма к возврату.

На данном этапе потребуется “Подтвердить и отправить” – для отправки придется получить сертификат электронной подписи (его можно оформить здесь же на сайте налоговой). Запомните пароль – при подаче декларации на следующий год необходимо будет ввести только его (новый ключ не нужен).

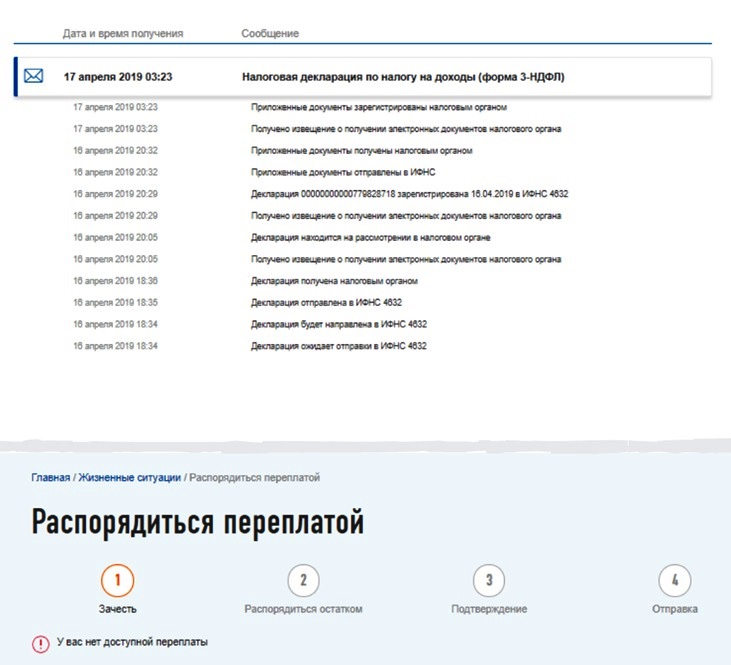

После отправки декларации

После отправки декларации, ее статус будет обновляться у вас в разделе сообщений.

У налоговой инспекции есть 3 месяца на проведение камеральной проверки вашей декларации.

По ее окончании, на сайте появится сумма переплаты по налогу. Необходимо будет пройти в меню “Распорядиться переплатой” и заполнить там заявление, указав, куда перечислять. Например, можно получить на карту, прописав ее реквизиты. Или оставить на сайте налоговой и зачесть в счет уплаты каких-либо налогов, например, транспортного. На перечисление денежных средств на ваши реквизиты у ФНС есть 30 дней.

Данными деньгами можете распоряжаться по своему усмотрению. Например, можете снова пополнить ими счет и получить дополнительную прибыль. А можете просто съездить в отпуск. В следующем году повторяете всю процедуру с начала.

Таким образом, подав декларацию 3-НДФЛ в апреле, камеральная проверка будет закончена в июле, а деньги на карту вам поступят в августе. Это максимальные сроки, которые, к сожалению, обычно «выдерживаются» в регионах. По отзывам пользователей столичных налоговых инспекций, сроки существенно меньше.

Кстати, заполнять декларацию можно:

- войдя в личный кабинет на сайте налоговой (бесплатно),

- скачав и установив на компьютер программу «Декларация» – найти ее можно здесь (бесплатно),

- обратившись к посредникам, специализирующимся на заполнении и подачи 3-НДФЛ. Стоимость такой услуги у них обычно в районе 5 тысяч рублей.

Что делать, если закрыл ИИС ранее 3 летнего срока

Мы надеемся вам не придется применять данную информацию на практике, но «предупрежден, значит вооружен».

Ситуации на самом деле бывают разные. Открывая ИИС, вы не можете заранее предусмотреть форс – мажоры. Если по какой-либо причине вы выведете со своего ИИС хоть 1 рубль, счет автоматически станет обычным брокерским счетом, на котором налоговые льготы не действуют.

Исходя из этого:

- если у вас для счета выбран тип Б, то тут все просто: брокер удержит с вас 13% налог при выводе средств;

- если выбран тип А, то у вас возникнет обязанность вернуть полученный налоговый вычет в бюджет.

Как вернуть полученный вычет в бюджет [пошаговая инструкция]

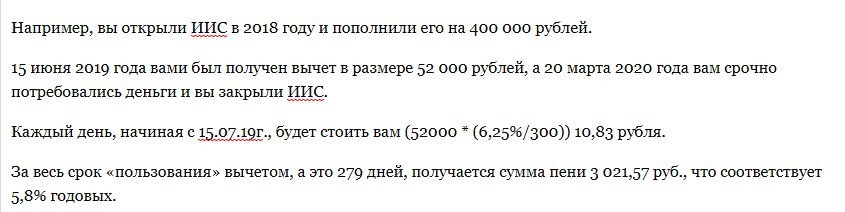

Возврат можно осуществить самостоятельно, подав налоговую декларацию. А можно дождаться требования об уплате налога от ИФНС, только тогда в квитанцию будут включены и пени. Начисление пеней производят с даты получения вычета до момента возврата. То есть, это может быть и за год, к примеру. Размер пени привязан к ключевой ставке Центрального банка (6,25% на сегодня).

Пени за каждый день начисляют по формуле = размер вычета * (ключевая ставка/300). Цифры не маленькие, так что пользоваться полученными льготами бесплатно не получится.

Поэтому закрывайте счет только при крайней необходимости. И не забывайте возвращать полученный вычет обратно в бюджет самостоятельно. Сделать это не сложно, так как все необходимые данные для расчёта суммы у ИФНС есть:

- данные об открытии и закрытии вами счета подаются брокером в налоговые органы,

- информация о полученных вычетах содержится в базе данных ФНС.

Таким образом, предоставлять дополнительные документы не требуется, можно сразу заполнять декларацию.

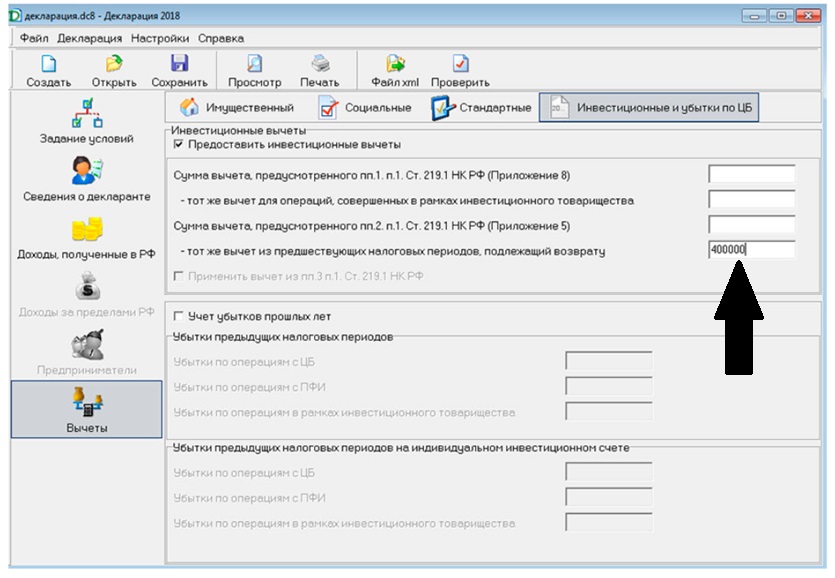

Если заполняете в программе «Декларация»:

вам нужен раздел «Вычеты», вкладка «Инвестиционные и убытки по ЦБ»

поле «Тот же вычет из предшествующих налоговых периодов, подлежащий возврату».

В этом поле надо указать сумму внесенных денег, с которой вам возвращали 13%. Например, 400 000 руб.

Если заполняете декларацию через личный кабинет налогоплательщика на сайте, ищите пункт «Инвестиционные налоговые вычеты».

Затем в поле «Сумма вычета предшествующих периодов, подлежащая восстановлению» необходимо указать сумму внесенных денег, с которой вам возвращали 13%.

В нашем примере это 400 000 руб. В итоге 13% от суммы вычета – 52 000 руб. – нужно заплатить в бюджет.

По действующему договору ИИС налоговыми вычетами больше не получится воспользоваться. Поэтому счет можно закрыть или продолжить им пользоваться как обычным брокерским счетом.

Заключение

На сегодняшний день инвестирование – это не прихоть, а необходимость, если вы хотите получать дополнительный доход или сформировать себе «приличную» пенсию, на которую можно жить, а не выживать.

Государство же, с помощью вычетов, повышает привлекательность фондового рынка с целью привлечения бОльшего числа инвесторов, что влечет за собой стимулирование роста экономики.

Наличие у человека брокерского счета это признак растущей финансовой грамотности и заботы о своем будущем.

ИИС – это прекрасная возможность, предоставленная государством, увеличить доходность своих активов путем применения налоговых вычетов.

Инвестируйте с выгодой!