Расчет доходности облигаций: из чего складывается доход от облигаций и как правильно его рассчитать

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня подробно расскажем как провести расчет доходности облигаций. Расскажем, какие бывают облигации, из чего складывается доходность облигаций и как правильно ее посчитать. А так же дадим ряд советов по тонкостям налогообложения облигаций и увеличению дохода от владения этими ценными бумагами.

- Что такое облигации

- Чем определяется доходность по облигациям

- Виды цен облигаций и как они формируются

- Что такое амортизация и как она влияет на доходность облигаций

- Что такое дюрация

- Виды облигаций по эмитентам

- Облигации различаются и по форме выплат

- Что такое накопленный купонный доход (пример расчета)

- Способы расчета доходности облигаций (примеры)

- Простая доходность (номинальная, купонная)

- Текущая доходность

- «Модифицированная» текущая доходность

- Доходность к погашению

- Эффективная доходность к погашению

- Какую доходность по облигациям можно ожидать в 2019-2020 годах

- Факторы, определяющие доходность облигаций

- Тонкости налогообложения облигаций

- На какие облигации обратить внимание сегодня

- Как повысить доходность облигаций

- Преимущества и риски работы с облигациями

- Сервисы для работы с облигациями

- Заключение

Что такое облигации

Облигации – это наиболее консервативный инструмент фондового рынка. Их часто сравнивают с депозитом и, пожалуй, действительно они похожи. Вот только доходность у облигаций всегда выше, чем можно получить на банковском вкладе.

Облигации – это долговые ценные бумаги, которые выпускаются для того, чтобы привлечь денежные средства. С точки зрения эмитента брать банковский кредит выйдет дороже, чем выпустить бумаги.

Покупая облигацию, вы даете деньги в долг ее эмитенту, а он платит вам за пользование деньгами.

Чем определяется доходность по облигациям

Доходность облигации определяется ее основными характеристиками:

- Цена. При этом различают цену размещения, рыночную цену и цену погашения.

- Сроки, наличие оферты, амортизации.

- Купон – тот самый процент, который платит вам эмитент бумаг.

- Валюта. Основные торги по облигациям проходят в рублях. Однако на бирже можно встретить еврооблигации, которые торгуются в долларах и евро.

- Эмитент.

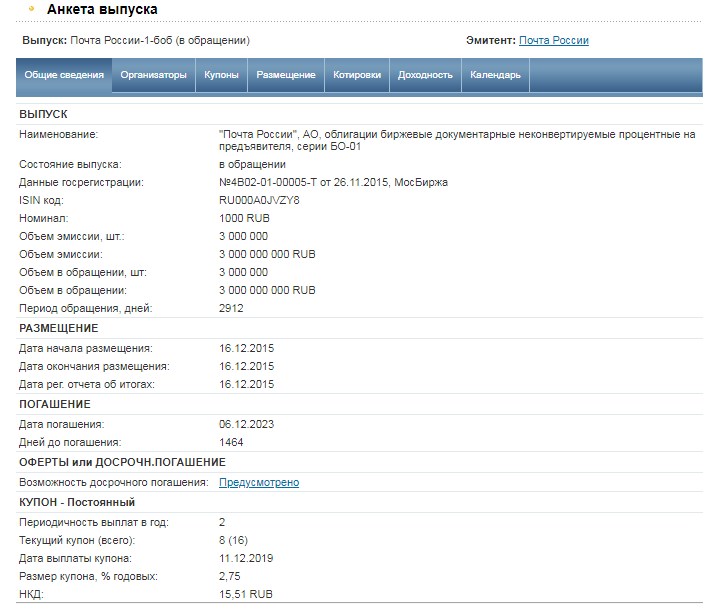

Всю эту информацию по каждой бумаге легко найти на сайте Rusbonds группы Интерфакс. Он содержит данные по всем видам российских облигаций, а так же информацию о зарубежных выпусках. Ресурс находится в открытом доступе, и пользоваться им можно бесплатно. Для полного доступа к информации необходимо зарегистрироваться.

По каждому выпуску бумаг есть анкета (или карточка), в которой раскрыта полная информация о данном выпуске. Есть номер выпуска, эмитент, номинал, объем эмиссии, сроки размещения, размер купона, рыночная цена и доходность к погашению и др.

Виды цен облигаций и как они формируются

Номинал (цена размещения) – сумма по которой происходит первичное размещение облигаций на бирже. Обычно это 1 000 рублей.

Рыночная цена – определяется спросом и предложением на данную бумагу на бирже. Она может быть выше и ниже номинальной.

Очень часто цена облигации на бирже указывается именно в процентах от номинала.

Если облигация имеет цену выше номинала, то говорят, что она торгуется с премией. Если текущая цена ниже номинальной, то облигация торгуется с дисконтом.

Цена погашения – по истечении срока действия бумаг происходит гашение по номинальной стоимости. Однако, по некоторым облигациям возможно проведение досрочного выкупа (гашения) эмитентом по оферте.

Оферта – возможность погасить облигацию раньше срока. Ее всегда можно увидеть в карточке эмитента на сайтах с информацией об облигации. Часто бывает у облигаций с плавающим купоном.

Как это работает:

- За несколько дней до оферты, эмитент устанавливает новый размер купона. Если держатель облигации не согласен с новой доходностью, то эмитент готов выкупить свои бумаги.

- Иногда эмитенты, чтобы стимулировать держателей бумаг к продаже, устанавливают следующую ставку купона на уровне 0,01%,. И те, кто не успел подать поручение брокеру на выкуп, останутся в бумагах с доходностью 0,01% до погашения.

- Если вы не успели избавиться от бумаги по оферте, вы можете продать ее по рынку. Однако цена уже будет ниже номинала, ну или держать до погашения.

Различают два вида оферт:

Put-оферта – эмитент, предлагает выкупить свои бумаги у держателей. Держатели облигаций могут воспользоваться ею, а могут нет, при этом ее условия нельзя изменить. Эмитент обязан выкупить все бумаги, предъявленные к выкупу.

Call – оферта – эмитент принудительно выкупит свою облигации, независимо от вашего согласия.

Что такое амортизация и как она влияет на доходность облигаций

Амортизация – одновременная выплата вместе с купоном части тела облигации. То есть будет уменьшаться номинал облигации, а значит и размер выплат, при сохранении постоянного процента купона. Размер амортизации, если она есть, будет указан в карточке бумаги. Рассчитать конечную доходность бумаг с амортизацией достаточно сложно, из-за постоянно меняющейся суммы номинала.

Через год по ней вы получаете первую выплату = 80 (1000*8%)+300 (1000*30%) = 380 рублей. Итого, номинал облигации теперь составляет 1 000-300 = 700 рублей. Еще через год вы получаете 56 (купон)+210 (амортизация) = 266 рублей Номинал теперь составляет 700-210 = 490 рублей. Обратите внимание, размер купона не изменился, он по-прежнему 8%, а вот выплаты стали меньше, потому что уменьшается номинальная стоимость бумаги. Поэтому доходность бумаги будет намного ниже 8%.

Что такое дюрация

В мире облигаций есть еще одно понятие, пугающее начинающих инвесторов, это дюрация – срок полного возврата средств, потраченных на покупку облигаций.

Часто это значение используют для сравнения разных выпусков облигаций, измеряется в днях (иногда в годах).

Вы купили облигацию, стоимостью 1000 рублей сроком на 10 лет, со ставкой по купону 20% годовых. При этом дюрация, то есть срок, через который к вам вернется вложенная 1 000 рублей, составляет 5 лет (20%*5 лет=100%).

Чем меньше дюрация, тем меньше рисков у инвестора.

Виды облигаций по эмитентам

- Государственные. Имеют большие колебания цены на внешних новостях и являются своего рода индикатором экономической устойчивости в стране. Выпускаются государством для покрытия дефицита бюджета. Государственные бумаги – это ОФЗ – облигации федерального займа. Более подробно о них в нашей статье.

- Муниципальные – городские и областные (краевые). Доходность по ним будет на пару процентов выше, чем по ОФЗ. Однако по некоторым бумагам будет очень низкая ликвидность. Их сложно купить, так как нет предложений в стакане, и быстро продать их не получится.

- Корпоративные. Наиболее доходные, однако следует внимательно изучать эмитента. Это может быть Газпром, тогда вы понимаете надежность бумаг. А может быть компания, не имеющая кредитного рейтинга. Например, Легион СК-БО-01 имеет купон 14% годовых, но мало кто вообще знает, что это за компания такая и отдаст ли она долг. В эту группу попадают ВДО и «мусорные» облигации – бумаги не имеющие кредитного рейтинга, с высоким риском невыплат по долгам.

На фондовом рынке существуют еврооблигации. Это бумаги, номинированные в валюте другой страны. Чаще это доллары. Доходность по ним однозначно обгоняет банковские вклады, например еврооблигации ВЭБ.РФ-001Р-03 с купоном 4,9% в долларах. Это высоконадежный инструмент, так как эмитенты проходят тщательный отбор.

Облигации различаются и по форме выплат

Основной вид – это купонные облигации, выплаты по которым производятся в виде купонов. А вот доход по дисконтным облигациям формируется за счет роста цены. При этом сами бумаги на бирже торгуются намного дешевле номинала.

Эмитент выпускает на биржу облигацию по цене 900 рублей с номиналом в 1000 рублей, что означает, что в день погашения облигации будут выкуплены по 1000 рублей. Доход составит 100 рублей (1000-900) или 11,11% (100/900)

Купон – это регулярные выплаты, которые будет получать держатель бумаги.

Купоны отличаются частотой выплат (месяц, квартал, 6 месяцев, год) и по типу.

Высокорискованные облигации с высокой доходностью могут платить купон каждый месяц. Большинство эмитентов платят купон 2-4 раза в год.

По типу купоны бывают:

- Постоянные – каждый раз начисляется один и тот же процент. Например, облигации Сбербанк-001-03R имеют постоянный купон со ставкой 8% годовых.

- Фиксированные – заранее все купоны известны, но их размер разный (не постоянный). Пример таких бумаг – облигации Ростелеком -1-боб. Купон меняется от 11,7% в 2015 году до 7% в 2025 году, но он сразу прописан (зафиксирован) и известен.

- Плавающие. Большинство таких облигаций привязаны к RUONIA. Это ставка, по которой российские банки выдают друг другу кредиты на 1 день. Часто плавающая ставка превышает среднее значение этого индекса на 1-2 процентных пункта. Например, ОФЗ-29011-ПК имеют плавающий купон, равный среднему арифметическому ставок RUONIA за последние 6 месяцев, увеличенному на 0,9 п.п.

При наличии плавающего купона важно следить за датой оферты, так как эмитент для стимулирования предъявления бумаг к выкупу, может объявить следующий купон очень низким (например, 0,01%).

Что такое накопленный купонный доход (пример расчета)

Накопленный купонный доход (НКД) – часть дохода, накопленного за период владения облигацией. То есть, сколько дней вы владели бумагами, такую доходность и получите. Это основное преимущество облигаций перед банковским депозитом: при досрочной продаже бумаг, вы не теряете проценты, начисленные за время владения.

Эта сумма не будет отображаться на вашем счете, но станет фигурировать в момент покупки (или продажи) облигации на бирже.

Если вы покупаете облигацию не в момент ее размещения, то при покупке заплатите продавцу не только рыночную цену, но и накопленную к тому времени пропорциональную сумму купона (НКД).

В момент, когда эмитент гасит очередной купон, сумма НКД обнуляется и начинает накапливаться снова до следующей выплаты.

Сумму НКД конечно можно рассчитать самостоятельно, но есть масса сервисов, дающих возможность получить готовую цифру. На Rusbonds в карточке эмитента есть строка «НКД» где указано значение на текущий момент.

Как происходит расчет в момент совершения сделки на бирже?

При заключении сделки в «стакане» будет отображаться уже конечная стоимость с учетом НКД!

Способы расчета доходности облигаций (примеры)

Доход инвестора от владения облигациями складывается из нескольких составляющих:

- купонные выплаты

- рост стоимости бумаг

- дополнительный доход (налоговые вычеты и т.п.)

Помните, что купон по облигации не равен ее конечной доходности.

Доходность облигаций можно рассчитать несколькими способами:

Простая доходность (номинальная, купонная)

Доход, который будет получать владелец облигации, купив ее по номинальной цене. То есть это тот процент, который должен платить эмитент. Здесь полученный процент не учитывает реинвестирование.

Рассчитывается как отношение всех выплаченных купонов за год к номиналу, выражается в процентах.

Текущая доходность

Это доходность за текущий купонный период (обычно считают годовую), исходя из цены покупки облигации на рынке.

Рассчитывается по формуле = (годовой купон/цену покупки облигации)*100%.

Если же рыночная цена бумаги была ниже номинала, например 980 руб., то текущая доходность составит =(75/980)*100 % = 7,65%

«Модифицированная» текущая доходность

Это доходность с учетом НКД.

Рассчитывается как отношение годового купона к цене покупки облигации с учетом НКД.

Цена покупки облигации 980 рублей, НКД 30 рублей, годовой купон 80 рублей Модифицированная текущая доходность составит (80/(980+30))*100 = 7,92%

Цена покупки с учетом НКД еще называется «грязная» цена. Соответственно, без НКД – «чистая».

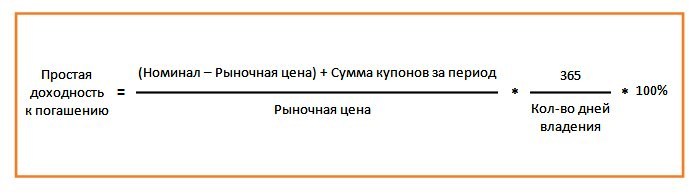

Доходность к погашению

Данный показатель позволяет рассчитать доходность за конкретный период владения при условии, что вы являлись владельцем бумаг до момента погашения. Это означает, что вместе с последним купоном вы получаете номинал облигации.

Облигация торгуется на бирже по цене 1002 рубля, сумма купонов 96 рублей, на срок 420 дней. Доходность бумаги к погашению ((1000-1002)+96)/1002 * (365/420)*100 = 8,15%.

Чаще всего по каждой бумаге известна доходность за период владения. В этом случае, чтобы сравнивать различные облигации все приводят к единой годовой доходности.

Первая облигация дает прибыль 5%, а вторая 15%. Но срок до погашения первой 182 дня, а второй 547. Давайте рассчитаем, по каким бумагам больше доход? Для этого доходность необходимо перевести в годовую: 0,05 * 365/182 = 10% 0,15 * 365/547 = 10% То есть, годовая доходность этих бумаг одинаковая.

Эффективная доходность к погашению

Сколько процентов вы заработаете, если полученные купоны будете реинвестировать в такие же облигации (с той же доходностью) на протяжении всего срока. Если купоны не постоянные, то на сервисах данное значение может рассчитываться некорректно, т.к. они ориентируются на размер последнего купона без учета того, что он изменится. На сайте Мосбиржи и многих торговых терминалах именно этот вид доходности указывается по умолчанию. Считать ее самостоятельно под силу только опытным инвесторам, гораздо проще воспользоваться готовыми данными. Да и реинвестируют купоны далеко не всегда.

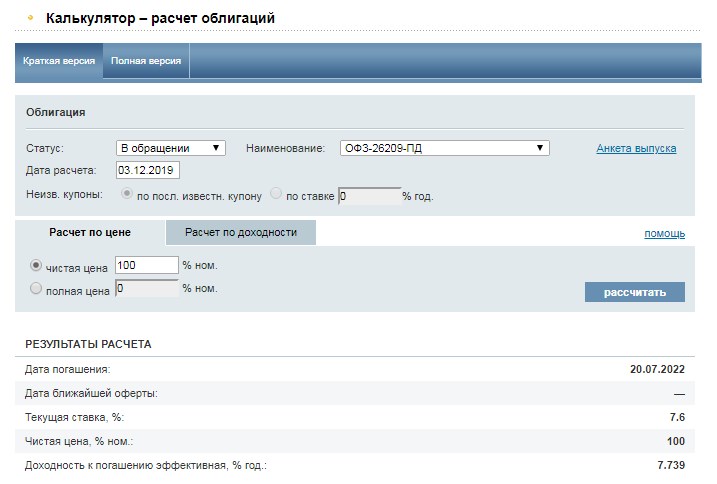

На некоторых сайтах есть специальные калькуляторы, позволяющие сделать расчет доходности облигаций, например на сайте Rusbonds.

Какую доходность по облигациям можно ожидать в 2019-2020 годах

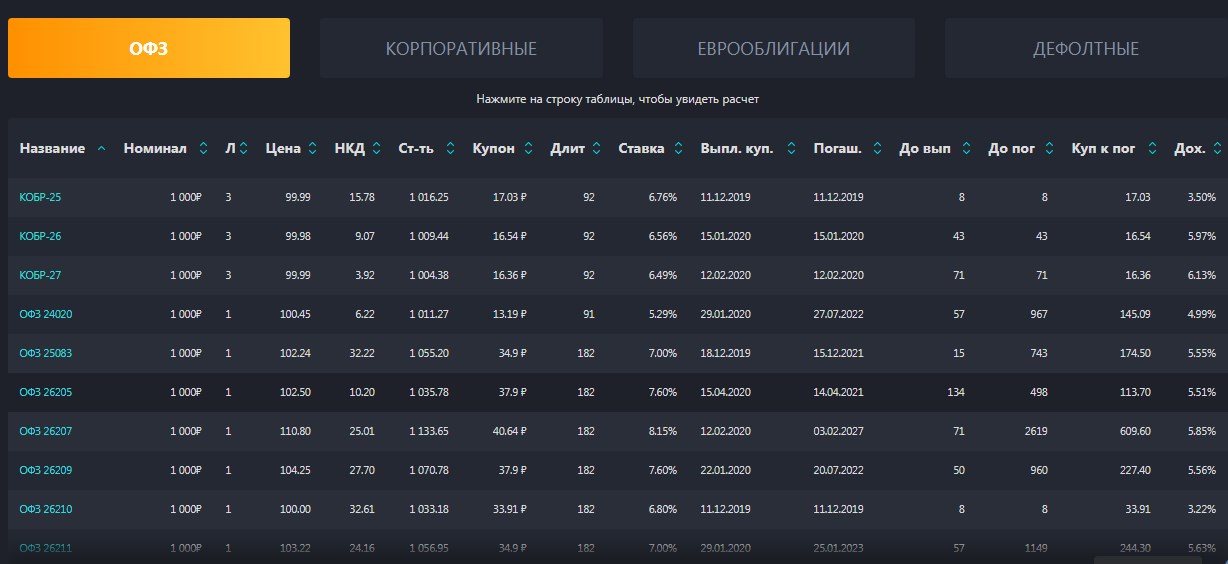

ОФЗ – наиболее надежные облигации, но наименее доходные. В начале года на них можно было заработать в среднем 8%. Сейчас ставки по купонам опустились на уровень 7% и ниже – это минимум с 2013 года. Однако, это больше, чем может принести депозит в банке, где средние ставки находятся ниже 6 п.п.

Муниципальные бумаги принесут доходность выше на пару процентов. Риск банкротства эмитента сохраняется на минимальном уровне. Но в таких облигациях часто заложена амортизация.

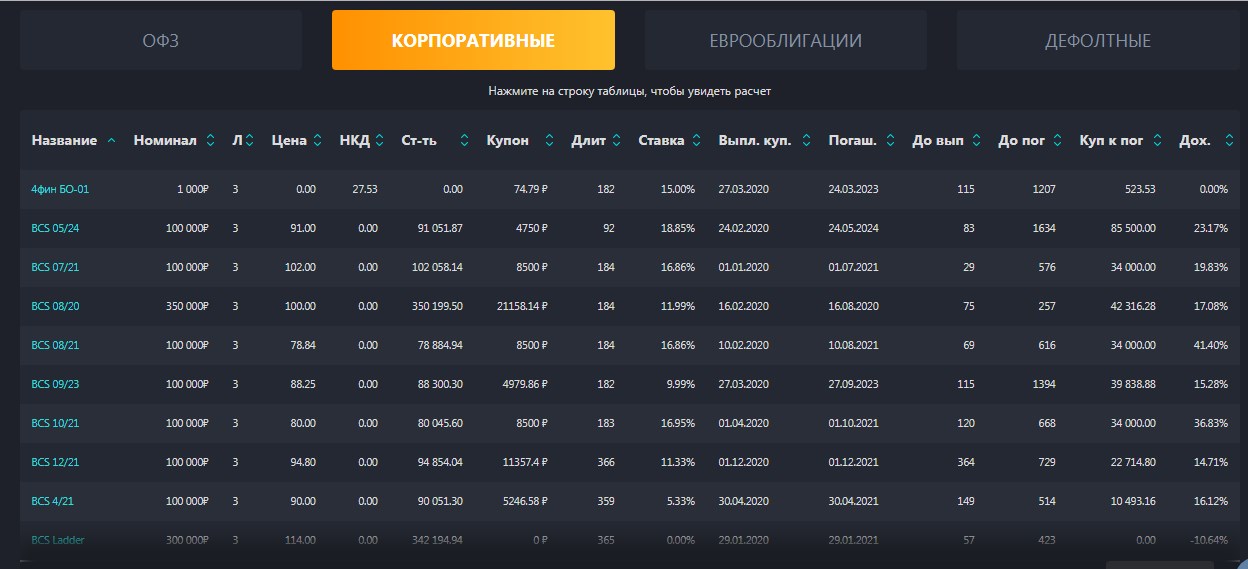

Корпоративные облигации. Ставки очень разнятся и зависят от принимаемого инвестором на себя риска. Облигации «голубых фишек» более надежны, но приносят меньшую доходность по сравнению с бумагами эмитентов из второго и третьего эшелонов.

Бумаги первого уровня в среднем принесут 7-9%, второго 9-11%, а третьего до 12-13%.

Конечно есть высокодоходные облигации (ВДО), которые имеют доходность 15-20%, но вы должны при этом принять очень существенный риск банкротства эмитента. Кстати, список дефолтов так же можно посмотреть на сайтах, например здесь. Ожидаемая доходность по ним потрясает воображение.

Еврооблигации Минфина имеют доходность 2-3% в долларах, при том, что валютные вклады сегодня в долларах можно открыть в банке под 1%, а евро 0,01% и то, придется поискать.

А вот корпоративные еврооблигации могут приносить 9-10% годовых в долларах. Например, еврооблигации Тинькофф банка на сегодня имеют ставку купона 9,25% годовых.

Учитывая, что ставка рефинансирования будет и дальше снижаться нашим ЦБ, то, скорее всего, доходность к концу 2020 года будет на 1-2% ниже, чем сейчас. Но не забывайте, что и доходность депозитов тоже будет меньше сегодняшней.

Факторы, определяющие доходность облигаций

- Размер ключевой ставки ЦБ. При снижении размера ключевой ставки, облигации, которые давно обращаются на рынке, растут в цене, а их доходность снижается.

- Рыночная цена облигации. При снижении цены выпусков, находящихся в обращении, их доходность растет для новых владельцев.

- Уровень инфляции. Высокая инфляция снижает доходность любых финансовых инструментов.

- Дата погашения. Для каждой облигации она известна при ее выпуске (за исключением «вечных» облигаций). Как правило, долгосрочные облигации имеют бОльшую доходность по сравнению с краткосрочными. При приближении даты погашения стоимость облигации всегда стремится к номиналу. Цены на короткие облигации более стабильны и на них не влияют колебания на рынке. Чем дальше дата погашения, тем больше возможные колебания цены бумаги. Поэтому, при высоком уровне неопределенности на рынке следует покупать короткие облигации.

- Надежность эмитента. Надежные эмитенты имеют более низкие ставки по купонам, нежели эмитенты с низким кредитным рейтингом, которые должны привлечь внимание инвесторов к себе высокими ставками. Для покупателей облигаций высокие ставки – это плата за риск. Чаще всего надежность определяется уровнем кредитного рейтинга, который присваивается рейтинговыми агентствами (Fitch, Moody’s, АКРА и др.).

- Общая ситуация на рынке. К примеру, введение ограничений против российского госдолга вызовет отток иностранного капитала из РФ, и соответственно, снижение стоимости ОФЗ. Наиболее резкие падения на рынке облигаций были в 2015 (санкции из-за Крыма) и в 2018 (ожидание введений новых санкций) годах.

- Комиссии брокера. Тщательный выбор брокера для инвестирования с минимальными комиссиями позволит не терять полученную доходность. Для работы с облигациями, когда вы просто покупаете инструмент и держите его в портфеле (при этом количество сделок в месяц у вас минимально), присматривайтесь к брокерам без обязательной ежемесячной комиссии и минимальными тарифами на покупки, например, Сбербанк.

- Уплачиваемые налоги. С полученных доходов мы с вами платим налог НДФЛ по ставке 13%. Действие налогового кодекса распространяется и на операции с облигациями, снижая таким образом доходность. Зная тонкости налогообложения данного инструмента фондового рынка, можно оптимизировать расходы на налоги.

Тонкости налогообложения облигаций

Прибыль, полученная как разница между ценой покупки и продажи бумаг, облагается по ставке 13% (нерезиденты платят 30%).

При чем, налог берется именно в случае продажи бумаги. Если же вы держите облигацию до погашения, то налога не будет.

Вы купили облигацию за 980 рублей, а затем ее продали за 1000. В этом случае, будет удержан налог в размере (1000-980)*13% = 2,6 руб. Если же вы эту облигацию подержали до погашения, то получив ту же прибыль в 20 рублей, налог уже не заплатите.

Доход от разницы между ценой продажи и покупки бумаг не будет облагаться налогом, если облигации куплены после 01.01.2014 года и находятся у вас более 3 лет. К ним применяется инвестиционный налоговый вычет (кроме бумаг на ИИС). Для получения данного вычета необходимо написать соответствующее заявление.

Доход от реализации еврооблигаций рассчитывается как разница между ценой покупки и ценой продажи (или гашения), пересчитанной по курсу ЦБ на соответствующие даты.

В случае роста курса доллара вам придется заплатить налог с курсовой разницы стоимости.

Для еврооблигаций Минфина используется а расчетах один курс – на дату продажи (погашения), таким образом инвестор освобождается от налога на курсовую разницу. Купонный налог по еврооблигациям Минфина так же освобожден от НДФЛ.

Налог на купон составляет 13%, кроме случаев:

- государственные, муниципальные бумаги освобождены от уплаты налога на купон,

- корпоративные бумаги, выпущенные после 01.01.2017 года освобождены от налога, если ставка купона не больше, чем на 5% превышает ключевую. Все, что свыше облагается по ставке 35%.

Ключевая ставка ЦБ РФ на сегодняшний день составляет 6%.

Облигация куплена по номиналу и имеет купон в размере 15%. Расчет налогооблагаемой базы будет выглядеть так: 1 000 *15% – 1 000 * (6%+5%) = 150-110 = 40 рублей. НДФЛ = 40*35% = 14 рублей.

Как правило, купонный доход поступает на брокерский счет уже очищенным от налога

На какие облигации обратить внимание сегодня

Башнефть 001P-02R-боб – постоянный купон 9,5%, погашение в декабре 2023 года, доходность к погашению 9,05%

Башнефть-3-боб – переменный купон, погашение в мае 2025 года, доходность к погашению 11,9%

ПИК БО-П03 – постоянный купон 10,75%, погашение в июле 2022 года, доходность 7,9%

ЛСР БО 1Р-03 – постоянный купон 9%,амортизация с сентября 2021 года, доходность к погашению 8,2%

ОКЕЙ 001Р-01 – постоянный купон 9,55%, погашение в апреле 2021 года, доходность 7,9%,

Камаз БО-П01 – постоянный купон 9%, амортизация с февраля 2020 года, доходность 7,4

Это довольно крупные эмитенты, так что риск банкротства минимален.

Как повысить доходность облигаций

- Покупать бумаги, выпущенные после 01.01.2017 года.

- Держать облигации в портфеле свыше 3 лет.

- Открыть ИИС и покупать бумаги на него. Данный метод позволяет существенно увеличить вашу доходность, путем предоставления налогового вычета в размере 13% от взносов на счет (при условии наличия уплаченного в бюджет НДФЛ на эту сумму) или освобождения от налогообложения прибыли.

- Если при закрытии ИИС бумаги не продавать, а сначала перевести их на обычный брокерский счет, то к ним можно будет применить инвестиционный налоговый вычет для бумаг, которыми вы владеете более 3 лет.

Преимущества и риски работы с облигациями

Преимущества облигаций:

- надежность

- доходность больше, чем по депозиту

- есть способы повысить доход

- при досрочной продаже бумаг не теряется доход, полученный за время владения. В отличие от депозита, где закрытие раньше срока приведет к потери доходности.

Риски облигаций:

- Рыночные. Под влиянием макро- и микроэкономических факторов (инфляция в стране, в мире, изменение ставки ЦБ и т.д.) цены на бумаги могут измениться. Особенно подвержены изменению цены на долгосрочные (10-15 летние) облигации.

- Геополитические. Неосторожный твитт господина Трампа, как мы уже не раз наблюдали, может обрушить рынки за несколько часов. Кроме того, любой назревающий военный конфликт ведет к снижению стабильности на рынках. В таких ситуациях инвесторы предпочитают «перекладываться» в защитные активы: золото и ОФЗ.

- Риск ликвидности. По некоторым бумагам (обычно это ВДО) бывает, что в «стакане» заявок пусто, то есть, в случае необходимости быстро продать или купить инструмент не получится.

- Валютные риски. Характерны для еврооблигаций. Резкое изменение курса доллара значительно повлияет на доходность инвестора.

- Кредитные – это риски дефолта эмитента и различных задержек выплат.

Сервисы для работы с облигациями

Мы подобрали для вас несколько удобных сервисов для работы с облигациями:

Московская биржа – удобная сортировка облигаций в зависимости от заданных параметров – тип бумаги, вида купона, периодичности выплат купона, наличия амортизации, сроков, есть на сайте Московской биржи.

Rusbonds – в общей таблице не виден размер купона, но в карточке каждой бумаги самая полная информация.

Cbonds – полная информация не только по российским, но и зарубежным эмитентам, но подписка платная.

Blackterminal – по каждой облигации есть подробный расчет доходности с объяснением «на пальцах», что на что умножили, чтобы получить результат.

Ну и не забывайте про терминал QUIK. Там так же содержится исчерпывающая информация по всем бумагам.

Заключение

Облигации – это наиболее консервативный инструмент фондового рынка. Покупка ОФЗ и облигаций компаний с высоким кредитным рейтингом (ААА или «голубых фишек») позволит получить доходность больше, чем на банковском депозите, имея при этом сопоставимый уровень риска. При этом неоспоримым преимуществом таких бумаг перед банковским вкладом является сохранение накопленного купонного дохода при досрочной продаже бумаг.