Все налоговые вычеты по НДФЛ 2020 – кто может получить, виды, лимиты и необходимые документы. Забираем свое у государства

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Сегодня подробно поговорим про налоговые вычеты по НДФЛ в 2020 году. Зачем они нужны, кому и за что предоставляются. А так же расскажем, как их посчитать и когда можно получить.

- Зачем нужны налоговые вычеты

- Виды вычетов

- Стандартные налоговые вычеты

- Вычет на налогоплательщика

- Вычет на ребенка

- Социальные налоговые вычеты

- Вычет по расходам на медицину

- Вычет за дорогостоящее лечение

- Вычет по расходам на образование

- Вычет по расходам на уплату пенсионных и страховых взносов

- Вычет по расходам на накопительную часть пенсии

- Вычет по расходам на благотворительность

- Вычет по расходам на независимую оценку квалификации

- Вычет по расходам на спортивно-оздоровительные услуги

- Имущественные вычеты

- Вычет на покупку имущества

- Нюансы

- Документы для оформления вычета

- Вычет на продажу имущества

- Инвестиционные вычеты

- Нюансы

- Вычеты при переносе убытков

- Профессиональные вычеты

- Как получить вычеты

- Как оформить и подать налоговую декларацию

- Заключение

Зачем нужны налоговые вычеты

Реальные доходы населения за последние 4 года снизились больше, чем на 25%. В такой ситуации, когда каждая копейка на счету, нельзя пренебрегать возможностью получить от государства налоговый вычет. По сути, вы возвращаете сумму, которую вы уже заработали, но отдали бюджету в виде налога.

Налоговые вычеты – это возможность забрать у государства часть вашего НДФЛ и получить, таким образом, дополнительный доход.

Вычеты могут получить граждане России, при наличии у них официального источника дохода, с которого они уплачивали НДФЛ. Это не только зарплата. Индивидуальные предприниматели, применяющие общую систему налогообложения, лица, работающие по гражданско-правовым договорам и т.п.. Главное условие – перечисление НДФЛ в бюджет.

Виды вычетов

Все налоговые вычеты делятся на:

- Стандартные

- Социальные

- Инвестиционные

- Имущественные

- Профессиональные

Стандартные налоговые вычеты

Они уменьшают налогооблагаемую базу, из которой работодатель удерживает НДФЛ.

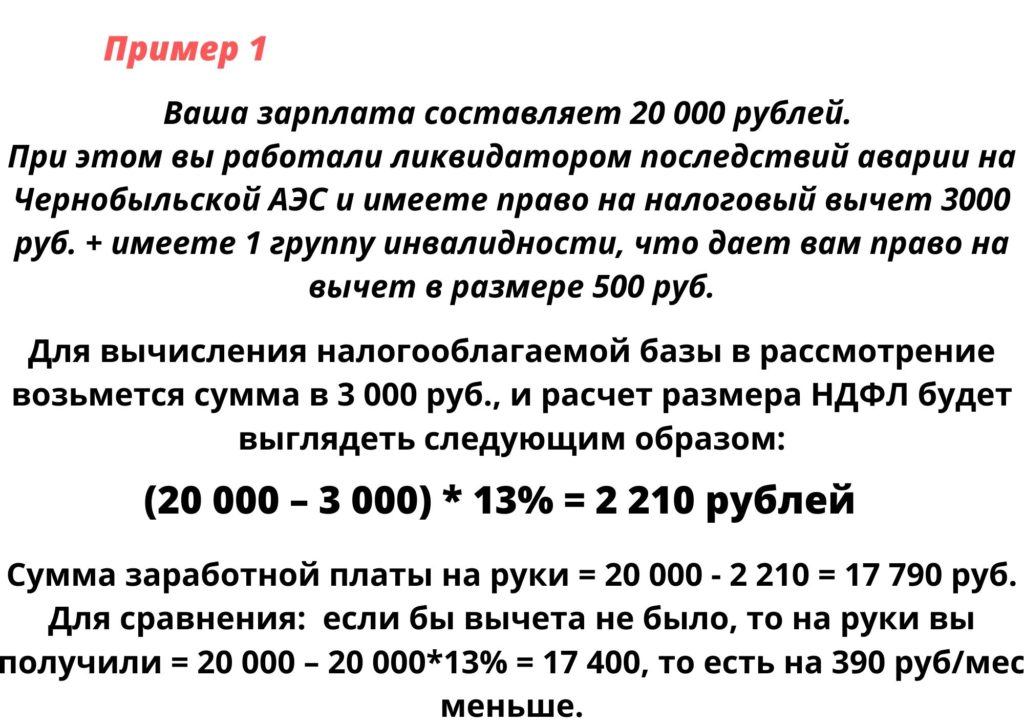

Вычет на налогоплательщика

Предоставляется льготным категориям граждан – «чернобыльцам», инвалидам и участникам ВОВ, инвалидам детства и другим категориям, полный перечень которых можно посмотреть здесь.

Размер вычета – 500 или 3 000 рублей.

Предоставляется за каждый месяц налогового периода независимо от размера дохода.

Документы для оформления вычета:

- необходимо заполнить заявление (образец скачать можно здесь)

- справка 2-НДФЛ с предыдущего места работы, если вы работаете не с начала года,

- копия справки об инвалидности или другого документа, подтверждающего право на вычет.

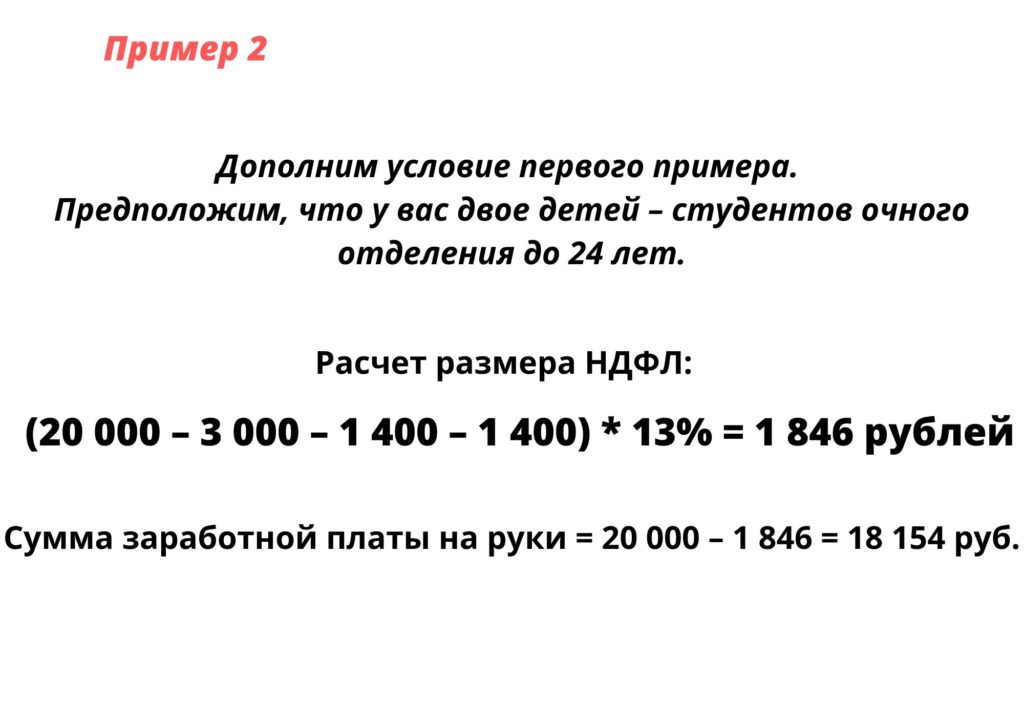

Вычет на ребенка

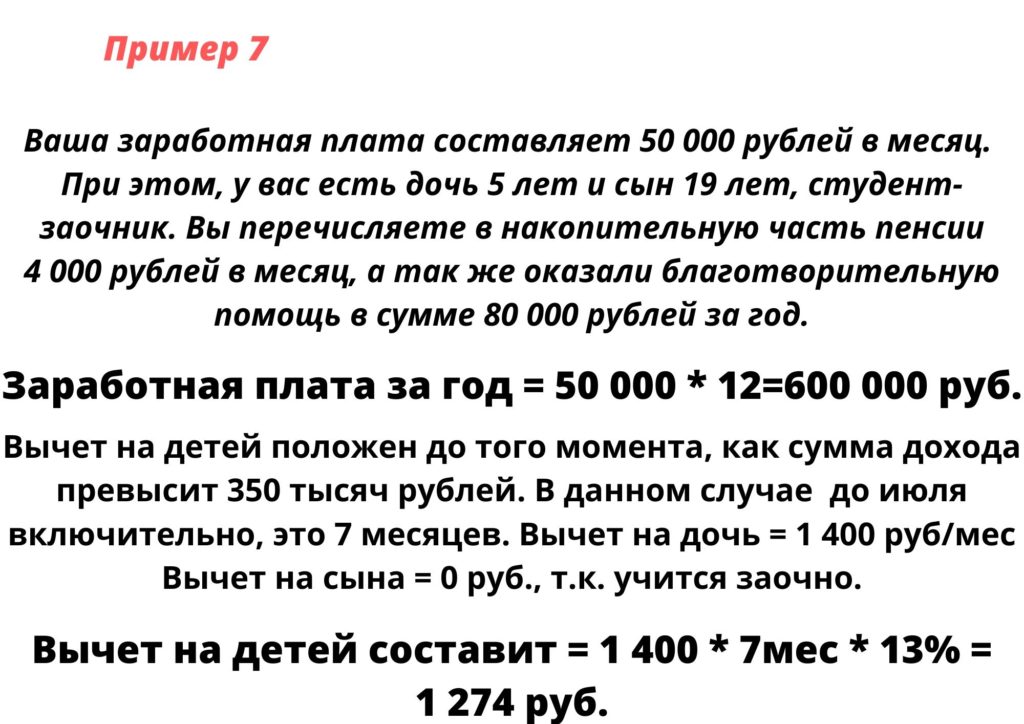

Предоставляется до того месяца, пока ваш совокупный доход с начала года не превысит 350 тысяч рублей.

Предоставляется родителям или опекунам. Зависит от количества детей в возрасте до 18 лет или до 24-х, если они являются учащимися очной формы обучения (студенты, аспиранты, интерны).

Размер вычета:

- на первого и второго ребенка – по 1 400 рублей,

- на третьего и последующих 3 000 рублей,

- если ребенок-инвалид I или II группы, то 12 000 на каждого (для опекунов эта сумма составляет 6 000 рублей).

Нюансы:

- вычет на ребенка предоставляется независимо от других социальных вычетов,

- получать может каждый родитель или один в двойном размере, если второй откажется от своего права,

- единственному родителю (например, мать-одиночка), вычет положен в двойном размере.

Документы для оформления вычета:

- необходимо заполнить заявление (образец скачать можно здесь)

- справка 2-НДФЛ с предыдущего места работы, если вы работаете не с начала года,

- копии свидетельств о рождении детей,

- копия свидетельства о браке (или разводе),

- справка, подтверждающая, что ребенок является студентом-очником (для детей старше 18 лет) – берется в деканате учебного заведения,

- справка об инвалидности, если ребенок-инвалид,

- для опекунов данный список дополняется документами об опекунстве (договор, постановление и т.п.).

Социальные налоговые вычеты

Получать их можно каждый год, когда были расходы.

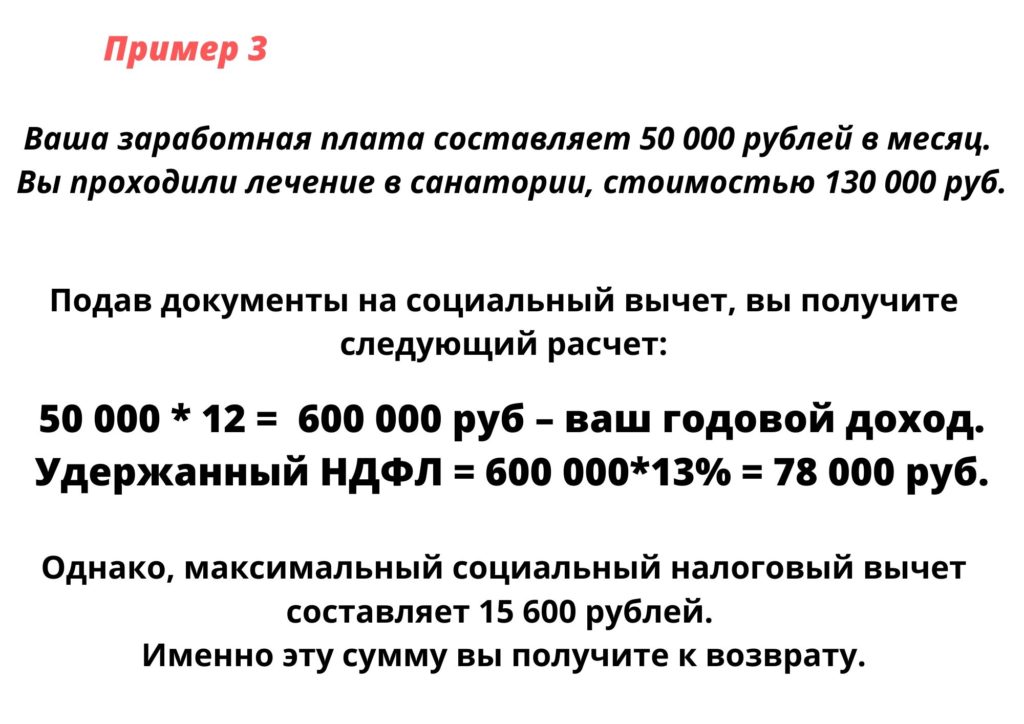

Вычет по расходам на медицину

Предоставляется, если вы тратили деньги в течение года на лечение: стоматология, профилактические осмотры, санатории, процедуры, лечение в стационаре, ведение беременности, операции, покупка лекарств, взносы по ДМС и т.п.

При этом вы можете получить вычет на оплату, как своего лечения, так и членов семьи (супругов, детей, родителей).

Максимальная сумма, с которой вы можете вернуть деньги – 120 000 рублей. То есть 15 600 рублей сумма возврата.

Важно знать, что эта сумма может быть увеличена. Существует вычет за дорогостоящее лечение.

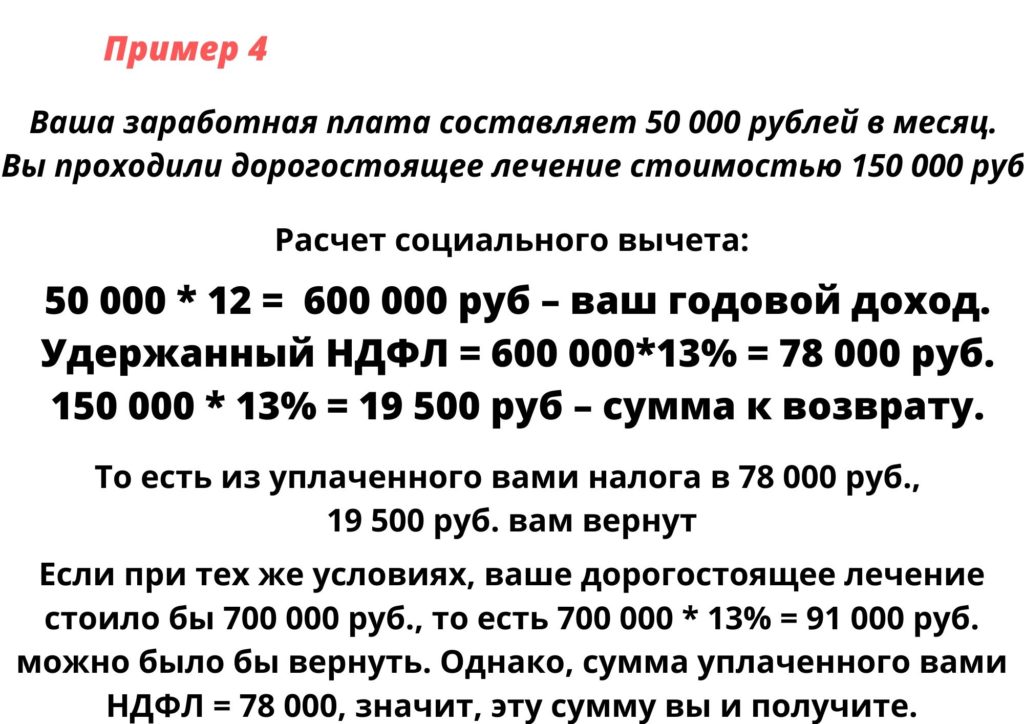

Вычет за дорогостоящее лечение

Предоставляется на всю стоимость лечения. А так же на используемые при этом расходные материалы (например, протезы) без ограничений максимальной суммы. Перечень видов можно посмотреть здесь .

Например, к таким видам лечения относятся пластические операции и ЭКО.

То, что лечение дорогостоящее, должно быть указано в справке, выписываемой в медицинском учреждении. В ней указывается код лечения: «1» – для обычного и «2» – для дорогостоящего.

Например, к контракту на роды медицинское учреждение выдаст справку с кодом «1», а осложненные роды, скорее всего, будут иметь код «2». При этом сам договор может быть составлен как на жену, так и на мужа (если жена не работает).

Нюансы:

- Учреждение должно быть лицензировано. Бланк лицензии должен быть обязательно заверен печатью. Реквизиты лицензии должны быть указаны в договоре на оказание медицинских услуг. Если в договоре их нет, то необходимо предоставить копию лицензии.

- Раньше вычет на лекарства можно было получить только на медикаменты из специально утвержденного перечня. С начала 2019 года этот перечень отменен. Вычет можно оформить на покупку любых лекарств, назначенных врачом.

- Учитываются доходы, полученные в год проведения лечения. Если вы представляете документы за медицинские услуги, полученные в 2019 году, то и доходы будут учитываться за 2019 год.

- В течение одного налогового периода можно получить вычет и на дорогостоящее и на обычное лечение, если это позволяет сумма уплаченного вами НДФЛ.

- Оформить получение вычета можно у работодателя или в налоговой инспекции.

Документы для оформления вычета:

- Оригиналы фискальных чеков на оплату.

- Если вычет на лечение, то оригинал справки об оплате медицинских услуг + копия договора на оказание медицинских услуг со всеми приложениями.

- Если вычет на лекарства, то оригинал рецепта на бланке установленной формы №107-1/у обязательно с подписью и личной печатью врача, и печатью медицинского учреждения.

- При оформлении ДМС – копия договора страхования с реквизитами лицензии страховой компании или копия полиса ДМС, копия лицензии.

- При оплате лечения членов семьи – документы, подтверждающие родство.

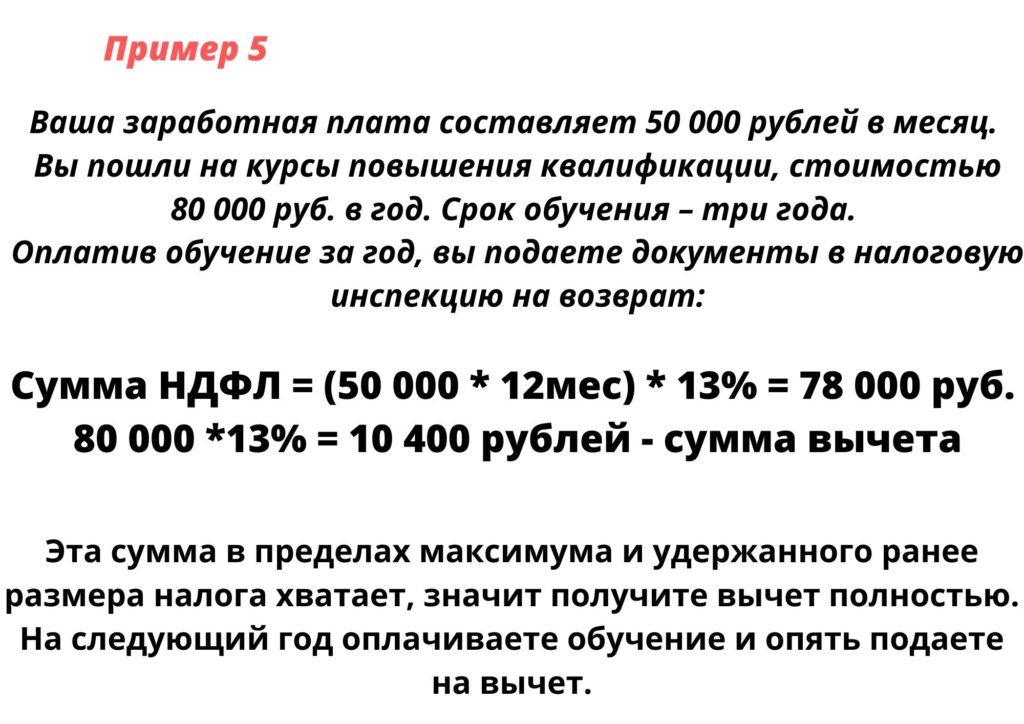

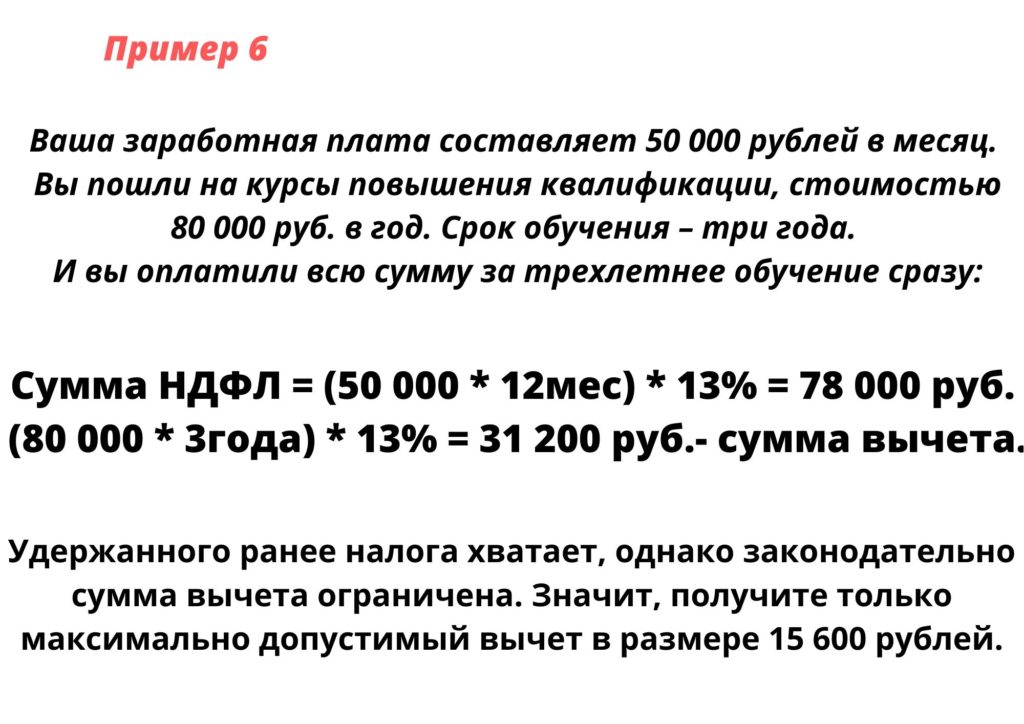

Вычет по расходам на образование

Можно получить за оплату обучения в школе, ВУЗе, кружках (иностранный язык, школа искусств), на курсах и даже автошколе.

Вернуть часть налога можно за оплату своего образования или обучения детей, а так же братьев или сестер.

Максимальная сумма, с которой вы можете вернуть вычет:

- На свое обучение – 120 000 рублей. То есть сумма возврата – 15 600 рублей. Независимо от формы обучения.

- На обучение братьев и сестер – 120 000 рублей. Вернут 15 600 рублей. Допускается только очная форма обучения.

- На обучение детей (до 24 лет) – 50 000 рублей, (6 500 рублей). Только очная форма обучения.

Нюансы:

- Если платите за свое образование, учиться можно в любой форме и даже дистанционно.

- Учиться можно не только в России, но и за границей. Потребуется нотариально заверенный перевод подтверждающих документов.

- Если вычет получаете не за свое обучение, то важно, чтобы платежные документы были оформлены на вас.

- Образовательное учреждение должно быть лицензировано.

- Если вы оплачиваете обучение детей средствами из материнского капитала, то вычет вам не положен.

2019 году, значит, получить вычет вы сможете из доходов, полученных только за 2019 год. То есть, в каком году были расходы, доходы того года и будут учитываться при расчете!

Документы для оформления вычета:

- копия договора на обучение со всеми приложениями,

- фискальные чеки,

- если платите не за себя, то документы, подтверждающие родство и справка об очной форме обучения.

Вычет по расходам на уплату пенсионных и страховых взносов

Речь идет о негосударственном пенсионном обеспечении и добровольном страховании жизни и пенсии.

Вычет можно получить не только на себя, но и на супруга (супругу), родителей, детей.

Максимальная сумма – стандартная для всех социальных вычетов и ограничена 120 000 рублями.

Нюансы:

- договор добровольного страхования жизни должен быть заключен на срок не менее 5 лет,

- платежные документы должны быть оформлены на получателя вычета.

Документы для оформления вычета:

- копия договора с негосударственным пенсионным фондом или страховой компанией,

- фискальные чеки,

- документы, подтверждающие родство (в случае необходимости).

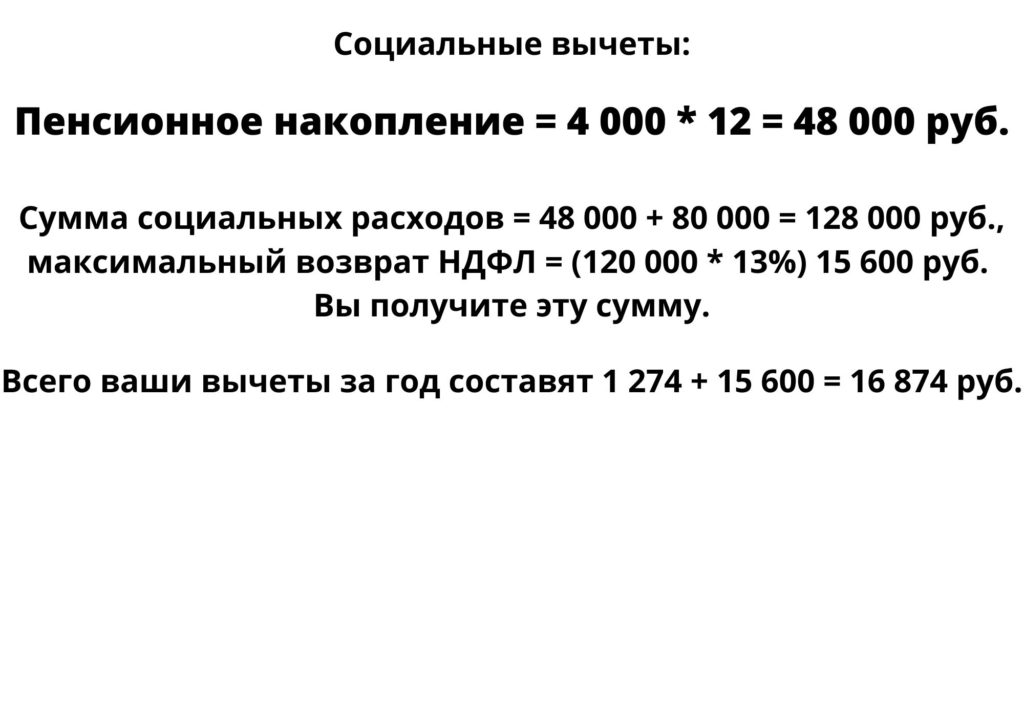

Вычет по расходам на накопительную часть пенсии

Это мера стимулирования граждан участвовать в формировании этой части пенсионного капитала.

Предоставляется лицу, производившему дополнительные отчисления на накопительную часть пенсии.

Максимальная сумма, с которой вы можете вернуть вычет – 120 000 рублей. То есть сумма возврата – 15 600 рублей.

Нюансы:

- Некоторые работодатели при найме сотрудников в гарантированный соцпакет включают «дополнительные взносы на накопительную часть пенсии». По таким суммам вычет не предоставляется, так как их фактически делает работодатель, а не работник.

- Можно дать поручение бухгалтерии перечислять часть вашей заработной платы в счет накопительной части пенсии. Тогда вычет можно будет получить, так как фактически это расходы работника.

Документы для оформления вычета:

- Документы, подтверждающие перечисление средств в счет накопительной части пенсионного капитала (справка с места работы, справка налогового агента).

Вычет по расходам на благотворительность

Предоставляется на сумму пожертвований благотворительным организациям, религиозным и прочим некоммерческим проектам.

Максимальная сумма вычета – 120 000 рублей.

Нюансы:

- сумма пожертвований не может быть больше 25% дохода,

- данные расходы не должны принести вам какой-либо выгоды,

- денежная помощь другому физическому лицу (помните эти «сбор средств на лечение Миши Иванова» с реквизитами карт или номером смс) не является благотворительностью, и вычет с таких сумм не положен.

Документы для оформления вычета:

- договор или соглашение на пожертвование,

- фискальные чеки (квитанции об оплате).

Вычет по расходам на независимую оценку квалификации

Предоставляется в сумме фактически понесенных расходов.

Получить данный вычет можно только через ФНС, подав декларацию и приложив документы, подтверждающие такого рода затраты (договора, чеки, квитанции).

Вычет по расходам на спортивно-оздоровительные услуги

Новый вычет, который планируют ввести с января 2020 года в качестве средства мотивации к занятиям спортом.

Им можно будет воспользоваться, если вы покупаете абонемент в спортзал, на фитнес, бассейн и т.п.

Получить можно не только на себя, но и на ребенка, который, например, посещает спортивную секцию.

Максимальная сумма к вычету 120 000 рублей.

Документы для оформления вычета:

- договор на оказание услуг,

- квитанции об оплате.

Нюансы:

- Посещение спортивно-зрелищных мероприятий и спортивных соревнований (будь то, футбол или выступления фигуристов) под вычет не подпадает. Так что болельщики им воспользоваться не смогут.

То есть, если вы тратили и на лечение, и на обучение, и на пенсионные накопления, то со всей этой общей суммы вычет составит 15 600 рублей в год.

Имущественные вычеты

Предоставляются при продаже, покупке, строительстве жилья, приобретении земельного участка.

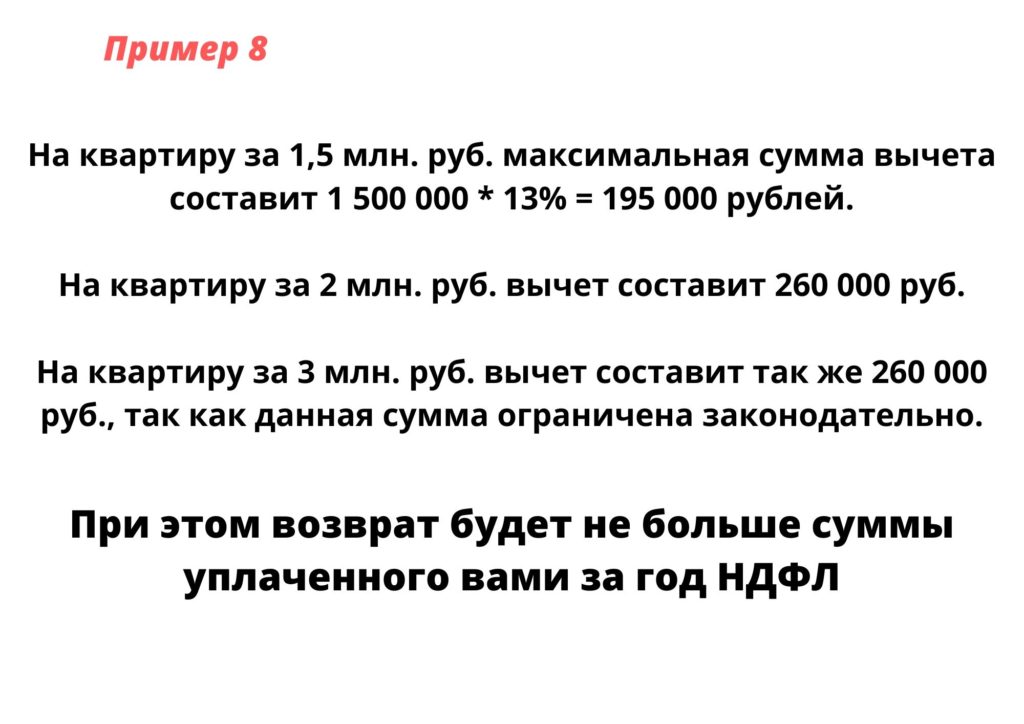

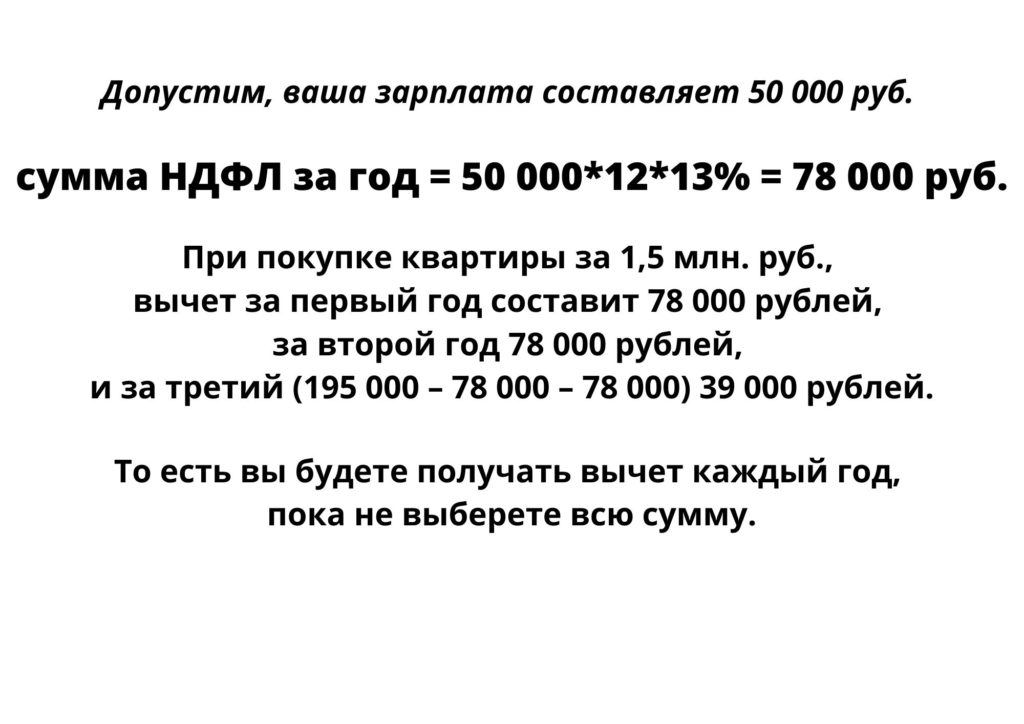

Вычет на покупку имущества

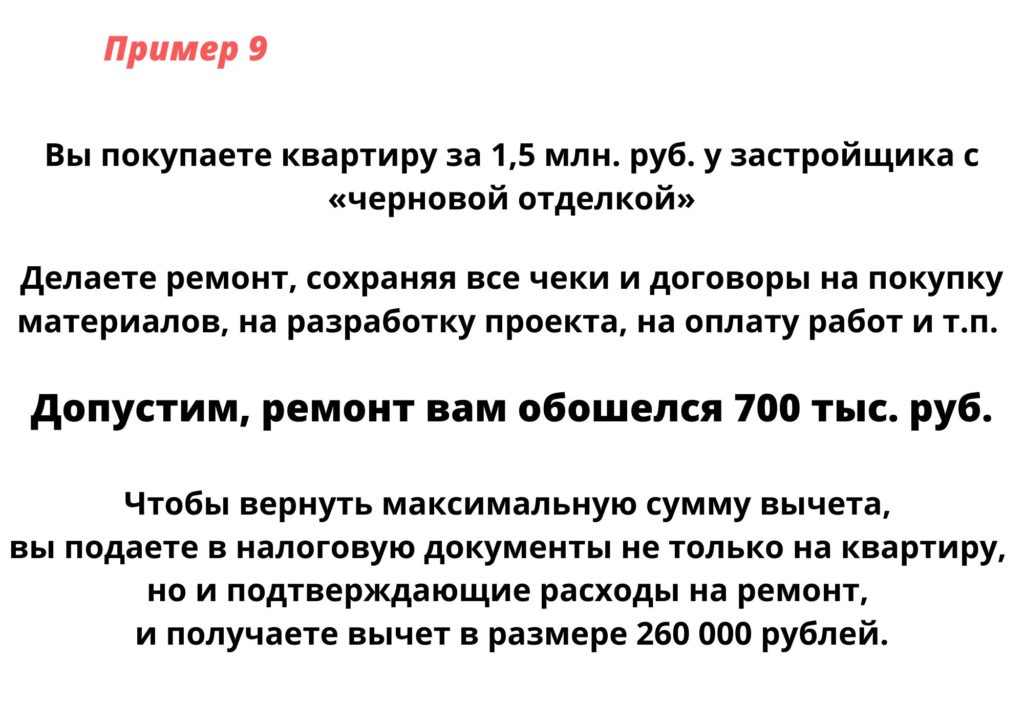

Предоставляется на покупку или строительство жилья. А так же на приобретение земельных участков и на погашение процентов по кредитам и целевым займам на эти цели.

Максимальная сумма расходов для учета:

- На покупку – 2 000 000 руб. Сейчас рассматривается на законодательном уровне вариант возможного увеличения данной суммы, однако пока изменений нет.

- На погашение процентов по ипотеке – 3 000 000 руб.

- Максимальная сумма вычета при покупке недвижимости в ипотеку составит 260 тыс. руб. + 390 тыс. руб. = 650 тыс. руб. возврата в ваш бюджет.

Остаток имущественного вычета можно переносить на следующий год.

Нюансы

- Воспользоваться имущественным вычетом можно только один раз в жизни.

- Купленная недвижимость должна находиться на территории России и должна быть предназначена для проживания.

- Вычеты за покупку и за проценты по ипотеке можно получать одновременно, если хватает суммы уплаченного НДФЛ. Суммарная сумма к вычету при покупке квартиры в ипотеку = 5 млн. руб.

- Возврат процентов по ипотеке предоставляется по мере их уплаты банку. То есть не нужно ждать полной выплаты кредита. Можно получать возврат каждый год, подавая декларацию. И полученными деньгами продолжать гасить кредит.

- Для оформления вычета квартира должна находиться в собственности (или у вас должен быть акт приема-передачи).

- Если часть стоимости недвижимости оплачена материнским капиталом, на эту сумму вычет не предоставляется.

- При покупке квартиры супругами в совместную собственность, право на вычет имеет каждый (в пределах стоимости жилья). То есть, если квартира стоила 4 млн. руб., то получить вычет может и муж, и жена, каждый с 2 млн. руб. Или, например, муж с 3 млн. руб., а жена с 1 млн. руб., делить можно в любых пропорциях, как вам удобно.

- Вычет не предоставляется при покупке недвижимости у «взаимозависимых лиц». То есть нельзя купить квартиру у своей бабушки и получить при этом вычет, даже если вы ее реально покупаете.

- На квартиры, купленные после 01.01.2014г., если они стоили меньше 2 млн. руб., остаток вычета можно переносить на другие объекты. или, например, на ремонт, если квартира сдавалась без отделки, что должно быть прописано в договоре.

Документы для оформления вычета

- свидетельство о праве собственности (выписка ЕГРН) или акт приема-передачи,

- договор покупки (или участия в строительстве) – в договоре должен быть пункт, что продавец получил от вас деньги,

- квитанции и чеки об оплате (можно даже расписку, написанную от руки)

- если вычет делится между супругами, то заявление (см. форму),

- свидетельство о браке,

- при получении вычета по процентам по кредиту – договор займа (кредитный договор) и фискальные документы,

- если хотите получать вычеты у работодателя, то в ФНС пишется заявление (см. форму) для подтверждения права на вычет.

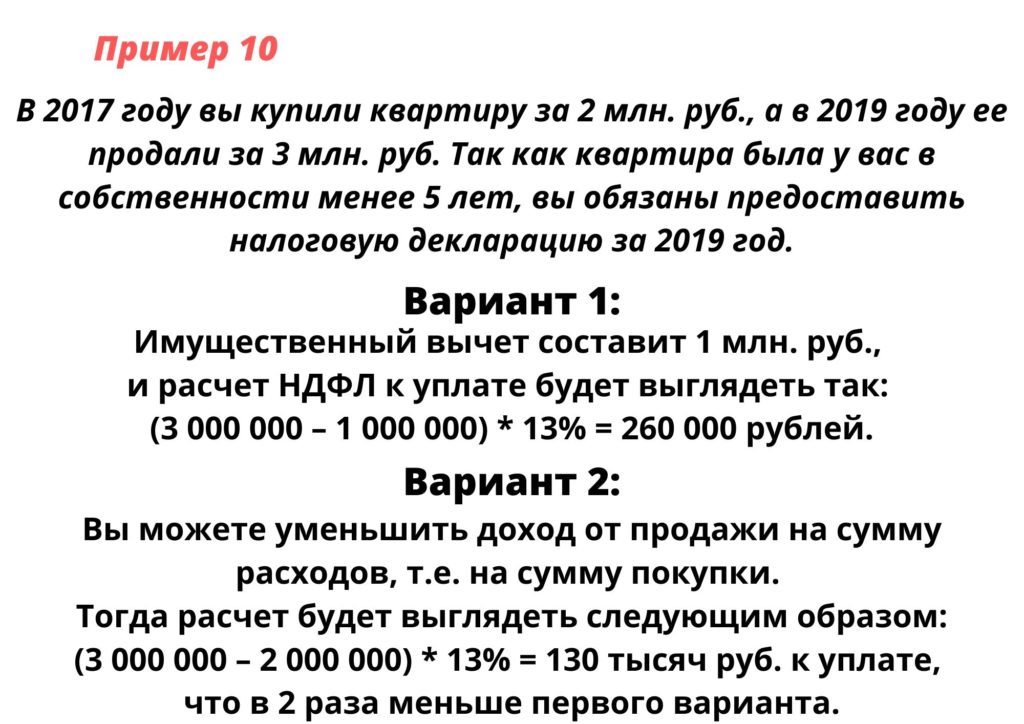

Вычет на продажу имущества

При продаже недвижимости вы получаете доход, который необходимо задекларировать и уплатить налог.

Если квартира приобреталась после 01.01.2016 года и находилась в собственности более 5 лет, то доход освобождается от НДФЛ.

Минимальный срок владения для освобождения от налога уменьшен до 3 лет для:

- недвижимости, купленной до 01.01.2016 года,

- недвижимости, полученной в результате наследования, приватизации или по договору пожизненного содержания.

Для остальных случаев сумму налогооблагаемого дохода можно уменьшить на:

- 1 млн. руб. для квартир, частных домов, дач, земельных участков,

- 250 тыс. руб. при продаже прочего имущества (автомобили, гаражи и т.п.).

Нюансы:

- вы обязаны предоставить налоговую декларацию при реализации имущества, даже если освобождены от уплаты налога,

- вместо применения вычета, можно воспользоваться правом, уменьшить сумму дохода на фактически понесенные расходы,

- уменьшать сумму дохода можно, даже если вы в течение одного года купили и сразу продали квартиру,

- данный вычет можно применять сколько угодно раз.

Инвестиционные вычеты

Предоставляются при наличии операций на брокерском счете или индивидуальном инвестиционном счете (ИИС).

- Ценные бумаги, находящиеся в собственности более 3 лет при продаже не облагаются НДФЛ. Исключение составляют бумаги, хранящиеся и проданные на ИИС. Для того, чтобы обойти это «исключение», необходимо по прошествии трехлетнего периода не просто закрыть ИИС путем продажи бумаг и вывода средств. А сначала перевести бумаги с ИИС на обычный брокерский счет. Ряд брокеров позволяют это сделать. Необходимо просто уточнить процедуру конкретно у вашего. После перевода бумаг на обычном счете их можно продать, воспользовавшись льготой. Так как при переводе ценных бумаг срок их владения не прерывается.

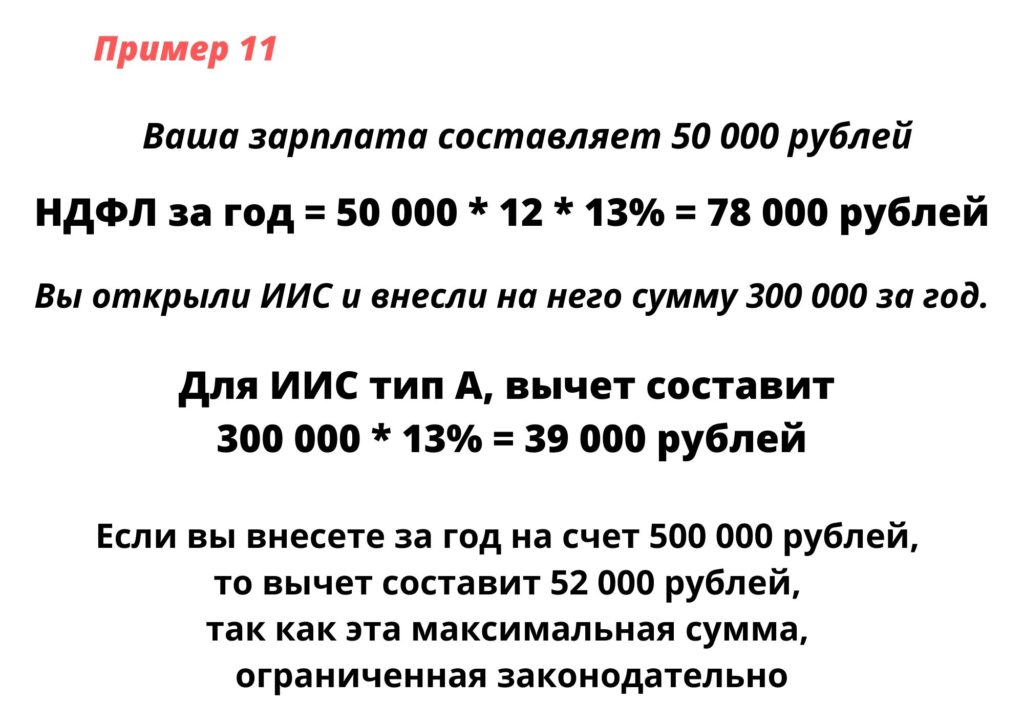

- Вычет в сумме средств, внесенных на ИИС (для ИИС тип А). Максимальная сумма для вычета 400 тыс. руб. (возврат 52 000 рублей).

- Вычет на доходы от операций по ИИС (для ИИС тип Б). Предоставляется в конце срока действия договора ИИС, при этом весь полученный доход по данному счету освобождается от уплаты НДФЛ.

Нюансы

- У каждого человека может быть только один ИИС.

- На внесенные на счет деньги можно покупать любые доступные инструменты или ничего не покупать совсем. Решающим фактом для вычета, является поступление денег на счет.

- Вычеты предоставляются при существовании ИИС не менее 3 лет. При этом вычет типа А можно получать за каждый год. А вычет типа Б – в конце срока существования счета. Если счет закрыть ранее 3 летнего срока, то полученный вычет (тип А) придется вернуть и заплатить пенни.

- Тип счета (А или Б) выбирается только один раз и этот выбор нельзя изменить. Однако делать выбор можно в любое время, не обязательно сразу.

- Вычет по ИИС позволяет существенно увеличить доходность инвестиций.

- В большинстве случаев при наличие официальной заработной платы, вычет типа А выгоднее. Тип Б интересен тем, кто не имеет официального заработка.

Документы для оформления вычета:

- договор с брокером,

- отчет о состоянии обязательств,

- справка 2 НДФЛ от брокера,

- документы, подтверждающие пополнение счета (выписка банка, квитанции и т.п).

Как правило весь пакет документов, кроме квитанций, предоставляет вам сам брокер.

Подробнее о налогах на доход от инвестиций можно прочитать здесь.

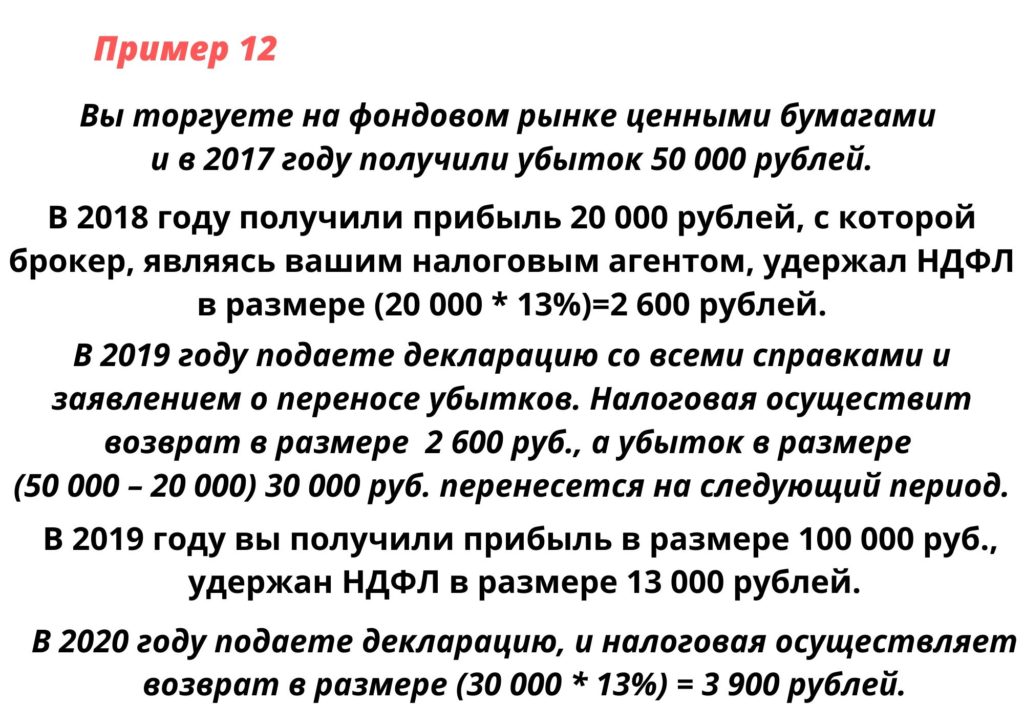

Вычеты при переносе убытков

Это еще один вычет для инвесторов и трейдеров. Позволяет перенести отрицательный финансовый результат на последующие периоды – до 10 лет.

Полученный убыток уменьшает налогооблагаемую базу.

Нюансы:

- убыток по ценным бумагам сальдируется только с прибылью по ценным бумагам,

- убыток по срочным сделкам сальдируется с прибылью по таковым же,

- бумаги должны обращаться на организованном рынке ценных бумаг,

- не сальдируется с прибылью по дивидендам,

- не учитываются убытки, полученные по ИИС.

Формулировки все сложные и запутанные, поэтому рассмотрим сразу на примере.

Документы для оформления вычета:

- заявление о переносе убытков прошлых лет,

- 2-НДФЛ, полученная от брокера,

- справка об убытках от брокера.

Профессиональные вычеты

Это отдельно выделяемая категория вычетов для доходов от предпринимательской деятельности или частной практики.

Получить его могут индивидуальные предприниматели (уплачивающие НДФЛ), нотариусы, юристы, адвокаты. Сюда же относятся авторские вознаграждения и работы по договорам гражданско-правового характера.

Размер вычета:

- в сумме фактически понесенных и подтвержденных документально расходов или

- 20% от полученного дохода.

Документы для оформления вычета:

- заявление в произвольной форме работодателю – если получает вычет у него

- документы, подтверждающие расходы.

Как получить вычеты

Все указанные вычеты (кроме переноса убытков по операциям с ЦБ) можно получить в течение трех лет с момента понесенных расходов.

Получить вычеты можно двумя путями: у работодателя или через ИФНС. Исключение составляют вычеты по расходам на благотворительность и оценку квалификации – их можно оформить только в налоговой инспекции.

При получении у работодателя для стандартных вычетов достаточно написать заявление и представить необходимые документы в бухгалтерию (копию свидетельства о рождении ребенка, например).

Для остальных вычетов, вы так же можете подать документы на право вычета в бухгалтерию, и тогда из вашей заработной платы не будет высчитываться налог (в размере начисленного вычета). В данном случае кроме заявления необходимо предоставить «Уведомление о праве на вычет», которое оформляется в налоговой инспекции.

Для его получения в ИФНС необходимо представить полный пакет документов, подтверждающий право на вычет и заполнить заявление. Срок рассмотрения документов и подготовки Уведомления – 30 дней. Работодатель предоставит вам вычет, т.е. перестанет удерживать НДФЛ из вашей заработной платы, начиная с месяца, в котором вы принесете ему бумаги.

Как оформить и подать налоговую декларацию

Для оформления вычета через ИФНС следует в году, следующим за отчетным (за тем годом, в котором были траты) предоставить налоговую декларацию по форме 3-НДФЛ и приложить все подтверждающие документы.

Сделать это можно, посетив налоговую лично (не забудьте к копиям взять оригиналы документов), почтовым отправлением или подать онлайн через личный кабинет на сайте налоговой инспекции.

Для этого, необходимо выбрать пункт «Заполнение и предоставление в электронном виде налоговой декларации 3- НДФЛ».

Нажать кнопку «Заполнить новую декларацию», выбрать год, за который вы будете отчитываться и далее вносить необходимые данные в поля для заполнения.

При этом, если ваш работодатель уже отчитался перед инспекцией за тот период, то данные о ваших доходах проставятся автоматически.

В одной декларации можно и нужно заявлять все группы вычетов одновременно, так как за один период подается только одна декларация.

После заполнения ее потребуется подписать. Для этого тут же на сайте необходимо будет получить сертификат проверки ключа электронной подписи.

К декларации следует приложить скан-копии всех документов и весь пакет отправить в ИФНС.

Подавать декларацию за прошлый год, можно начиная с 1 января года текущего. Если декларируете доходы, надо успеть до 30 апреля. Если подаете только на вычет, то в любое время.

После подачи она проходит камеральную проверку в течение 3 месяцев. По результату подтверждается право на вычет (или запрашиваются недостающие документы). Сумма вычета появится у вас в личном кабинете как «Переплата».

Для того, чтобы вывести деньги себе (на любую карту), необходимо по кнопке «Распорядиться переплатой» заполнить недостающие данные по реквизитам и ждать поступления денег. Вывод средств осуществляется в течение 30 дней с момента подачи заявления.

Итого через 4 месяца с момента подачи вы получите деньги на счет. Иногда это происходит быстрее (в крупных городах), но обычно налоговая инспекция следует имеющимся нормативам проверок день-в-день.

Заключение

Налоговые вычеты – это льготы, которые предоставляет государство своим гражданам. Не упускайте шанс вернуть часть уплаченных налогов в ваш семейный бюджет!