Как купить акции и получать дивиденды [полная пошаговая инструкция]

Здравствуй, уважаемый читатель. Вас приветствует интернет-журнал о финансах Kudavlozhit.ru. Мы приготовили для вас полную пошаговую инструкцию того, как купить акции и получать дивиденды.

- Что такое акции

- Зачем покупать акции

- Несколько способов купить акции

- Фондовый рынок и его участники

- Как выбрать брокера

- Как заключить договор с брокером

- Как выбрать терминал для торговли

- Лучшие терминалы для покупок на бирже

- Как купить акции в терминале

- Покупка акций: пошаговая инструкция

- Как получить дивиденды

- Как посчитать дивидендную доходность

- Сроки выплат дивидендов, когда ждать денег

- Процесс выплат дивидендов пошагово

- Как повысить доходность инвестиций с помощью ИИС

- Выводы

В последние годы ставки по банковским депозитам неуклонно снижаются, а результаты пенсионных реформ все чаще дают повод задуматься о том, что обеспечивать себя в старости придется исключительно нам самим. Покупка акций – это отличный способ капиталовложений. В долгосрочной перспективе доход от владения ценными бумагами всегда обгоняет индекс и инфляцию. Несмотря на все преимущества, в нашей стране не развита культура инвестирования, а зря. Доля частных инвесторов в США составляет 28% от всего населения, в Европе чуть меньше – от 15 до 23% в разных странах, в России 1%. Большинству кажется, что инвестиции это сложно, а купить акции и получать дивиденды можно только имея чемодан денег. Давайте разберемся так ли это?

Что такое акции

Акции – это долевые ценные бумаги. Покупая их, вы приобретаете часть компании. Да, купив акцию Газпрома, вы становитесь владельцем пары сантиметров трубы “Северного потока”, условно. Именно поэтому перед покупкой, необходимо тщательно изучать компании и выбирать, что купить. Вам не все равно насколько эффективно теперь используется эта труба, ведь часть ее принадлежит вам.

На временном интервале в 5-10 лет акции стабильно развивающихся компаний всегда растут. А вот в краткосрочном периоде возможны падения стоимости. Поэтому перед тем, как начать инвестировать необходимо подготовиться:

- сформировать финансовую подушку. Т.е. запас денег на незапланированные траты – заболели, забыли про ОСАГО, затопили соседи и нужен ремонт – на все это могут срочно потребоваться деньги. А выдергивать их из инвестиционного портфеля не лучшая идея. Минимальный рекомендованный размер от трех сумм месячных расходов. Максимум не ограничен, главное, чтобы у вас была уверенность в завтрашнем дне.

- накопить стартовый капитал. У многих брокеров есть минимальный порог пополнения счета. Как правило он находится в районе 30 тыс.рублей. Кроме того, инвестиции с меньшими суммами приведут в значительным тратам на комиссии.

- почитайте хоть немного теории перед тем как начать, и перестаньте бояться инвестиций. Фондовый рынок – это не обман, а возможности!

Зачем покупать акции

Что вы получаете, покупая акции

- право голоса – имеют только владельцы обыкновенных акций (не работает для привилегированных). Существенно повлиять на решения вы сможете, владея достаточно большим пакетом. Однако, имея даже одну акцию в портфеле, вы можете посещать ежегодные Собрания акционеров компании и из первых рук узнавать планы на будущий год (а еще там угощают кофе и раздают блокнотики)

- часть средств в случае банкротства эмитента. Следует уделить особое внимание выбору акций для покупки, чтобы избежать таких ситуаций

- доход от роста или снижения стоимости акций – соответственно вложенный капитал со временем увеличивается или уменьшается

- самое основное, что реально может получить владелец акций – это дивиденды.

Несколько способов купить акции

- Через банк, несмотря на то, что такая деятельность не является профильной. Купить можно акции самой кредитной организации и связанных компаний. Например, в Газпомбанке можно купить акции Газпрома, но цены на бумаги будут выше, чем на бирже. Оформление таких сделок происходит по предварительной договоренности, из документов потребуется только паспорт. При этом вам будет открыт в банке счет для получения дивидендов. Такие сделки безопасны, однако выбор эмитентов, доступных к покупке сильно ограничен.

- У эмитента, то есть у компании, которая эти акции выпустила. Акции продаются по фиксированной цене. Если покупать у проверенной компании, то риск минимален. Плюсом данного способа является отсутствие комиссий. А минус – купить можно только акции данного эмитента. И для того, чтобы составить диверсифицированный портфель, защищенный от рисков, вам придется заключать сделки с каждой компанией отдельно.

- На внебиржевом рынке, куда попадают активы, не прошедшие листинг или были исключены из биржевого обращения. Недостатки:

- отсутствие полной информации о деятельности эмитентов (компании, торгующиеся на внебирже, не обязаны раскрывать свою отчетность),

- низкая ликвидность акций – цена акций не является рыночной и зависит только от жадности.

- существует серьезный риск«нарваться» на недобросовестного продавца, и не имеет четкого регулирования законодательством.

- Покупка акций на бирже. Самый простой и дешевый способ, поэтому рассмотрим его подробно.

Покупка ценных бумаг осуществляется на фондовом рынке. Это место встречи продавцов и покупателей для заключения взаимовыгодных сделок. Все торги происходят в электронном виде.

Самые крупные представители фондового рынка расположены в США. Наиболее известны Нью-Йоркская фондовая биржа NYSE. Она основана в 1817 году и на протяжении более 200 лет наращивает потенциал. А так же биржа NASDAQ, которая работает с 1971 года.

Фондовый рынок России существует уже 20 лет, с момента принятия ФЗ «Об инвестиционной деятельности в РФ» в 1999 году. Торговля ведется на Московской бирже, а так же Санкт-Петербургской. В этом году Московская биржа зарегистрировала трехмиллионного частного инвестора.

Фондовый рынок и его участники

Основные участники фондового рынка:

- эмитенты – продавцы, занимающиеся выпуском акций,

- инвесторы – покупатели ценных бумаг, то есть мы с вами,

- профессиональные участники рынка – регулируют функционирование всей системы. К ним относятся: брокеры, депозитарий, клиринговые организации, управляющие компании. То есть все те, кто осуществляет деятельность, связанную с оборотом ЦБ и имеющие на это разрешение (лицензию).

Как выбрать брокера

Это ключевой момент при выходе на фондовый рынок. Необходимо учесть:

- Наличие лицензии. Проще всего зайти на сайт Центрального банка РФ и ознакомиться со списком. Кроме того, на сайте московской биржи в открытом доступе есть рейтинги участников торгов по количеству активных клиентов и открытых счетов. Все брокеры из этих рейтингов имеют лицензию.

- Тарифы и комиссии. Здесь необходимо изучить:

- комиссии за сделки

- стоимость депозитарного обслуживания

- прочие комиссии – за вывод средств, за обслуживание счета и тд.

- Ограничения по минимальной сумме счета (не всегда, но бывают).

- Способы пополнения счета и вывода средств.

- Удобство работы. Есть возможность открытия счета онлайн. В небольших городах доступность некоторых брокеров может быть ограничена, поэтому удаленное открытие счета весьма актуально. Тарифы за пользование программным обеспечением для торговли. Доступность техподдержки.

- Есть ли выход на Санкт-Петербургскую биржу, дающую доступ к акциям зарубежных компаний. У некоторых брокеров возможна дополнительная комиссия при этом.

- Информационная поддержка. Есть ли доступ к обучающим курсам или бесплатные консультации менеджеров. Одним словом все, что может помочь вам ориентироваться первое время.

Среди наиболее надежных и удобных брокеров на сегодняшний день можно выделить Сбербанк, Тинькофф, ВТБ, Финам и Открытие. Однако тарифы и условия довольно часто меняются, поэтому рекомендуем самостоятельно еще раз все изучить.

Как заключить договор с брокером

Для этой процедуры от вас потребуются только паспортные данные. Заключить договор с брокером можно:

- лично в офисе брокера – удобный способ, если не любите изучать самостоятельно все нюансы. В офисах работают менеджеры, владеющие информацией по любому вопросу. Они помогут не только разобраться с тарифами, условиями, но и могут настроить торговую платформу и объяснить, как она работает.

- удаленно через интернет – для этого потребуется подтверждение через зарегистрированную учетную запись на портале «Госуслуги».

Договор оформляется Заявлением о присоединении к регламенту оказания брокерских услуг, подписывая которое, вы соглашаетесь на условия, указанные в регламенте брокерского обслуживания. Именно этот документ подтверждает открытие счета. Регламент содержит Договор на брокерское обслуживание, Депозитарный договор, Договор на ведение счета, Тарифы и прочие… порядка 10-15 документов.

Итогом всех процедур является открытие вам двух счетов: брокерского – на нем будут находиться ваши средства, и депозитарного –там хранятся ценные бумаги. Брокер выдаст вам логин и пароль для входа в личный кабинет, а так же оформит ключи для ЭЦП, они пригодятся для подписи документов в случае отсутствия доступа к телефону.

После открытия счета, брокер берет на себя обязательства налогового агента. Он отправляет информацию о ваших счетах в ФНС, а так же ведет расчет и удержание налогов с ваших сделок. Для резидентов РФ ставка налога на полученный доход 13%, для нерезидентов – 30%.

На данном этапе вы готовы торговать на бирже. Делать это можно:

- через торговую платформу,

- в веб-кабинете или мобильном приложении,

- голосом по телефону – отличный способ, если вам лень разбираться в программном обеспечении, но некоторые брокеры берут за это отдельную плату.

Как выбрать терминал для торговли

Торговый терминал (платформа) – программа, с помощью которой можно следить за динамикой цен на бирже и осуществлять сделки. Терминал должен быть надежным, удобным, работать быстро и без сбоев, чтобы в нужный момент ничего не «зависло», и иметь достаточную функциональность.

Лучшие терминалы для покупок на бирже

Наибольшей популярностью у российских брокеров пользуется платформа QUIK, которую можно скачать бесплатно. На первый взгляд может показаться, что это очень сложная программа. Разобравшись, начинаешь понимать удобство интерфейса в виде таблиц и графиков, которые можно настроить индивидуально. Кроме стационарной платформы, у QUIK есть мобильное приложение.

Еще одна популярная платформа – TRANSAQ. Её используют в работе брокеры Финам, ВТБ.

Совершать сделки можно и с помощью мобильных приложений брокеров (Тинькофф Инвестиции, Сбербанк Инвестор и др.), а так же веб-интерфейсов, однако их функционал достаточно скуден и нет полной информации для анализа и принятия решения о покупке.

Кроме того, у многих брокеров разработано собственное программное обеспечение.

Как купить акции в терминале

Упрощенно он выглядит следующим образом:

- вы пополняете свой счет – сделать это можно переводом средств по реквизитам (реквизиты вашего счета указаны в договоре) или со своей банковской карты. Помните, что в зависимости от того, карту какого банка вы используете, возможна комиссия.

- даете поручение брокеру на покупку – то есть открываете торговый терминал или приложение, выбираете акции и нажимаете кнопку «Купить».

- брокер осуществляет сделку. При этом к сумме покупки добавляется комиссия брокера в соответствии с тарифами – плата за помощь в совершении сделки.

Выбор акций для покупки производится с помощью фундаментального анализа. Это непростая задача для новичков. Требуется время и опыт для глубокого изучения компании, ее отчетности, расчета мультипликаторов и прогнозирования ее роста. В дальнейшем вам неизбежно придется ознакомиться с его методами, т.к. полноценная работа на фондовом рынке требует определенных знаний.

Первое время можно обойтись акциями голубых фишек, платящих дивиденды.

К голубым фишкам принято относить акции крупнейших корпораций. Четкого критерия отнесения бумаг к этой категории нет, однако их общим признаком является высокая капитализация, ликвидность, растущая доходность и прозрачная финансовая отчетность.

Вы слышали об этих компаниях, даже если не интересовались инвестициями раньше: Газпром, Сбербанк, ВТБ, Роснефть, МТС, Лукойл и другие.

Голубые фишки медленно, но верно растут. Возможностей для резкого роста у них нет – это огромный и не слишком поворотливый бизнес, но именно поэтому он устойчив и падений котировок на 50-80% не бывает. Так что для первых покупок это неплохой выбор.

Покупка акций: пошаговая инструкция

Чтобы купить акции, открываем торговый терминал и ищем нужную компанию, например, Сбербанк.

Искать можно по наименованию, а можно использовать тикер – короткое обозначение ценных бумаг, служащее для упрощения работы биржи. Согласитесь, достаточно сложно вбивать полное наименование для поиска «Публичное акционерное общество «Сбербанк России», гораздо проще искать по тикеру SBER.

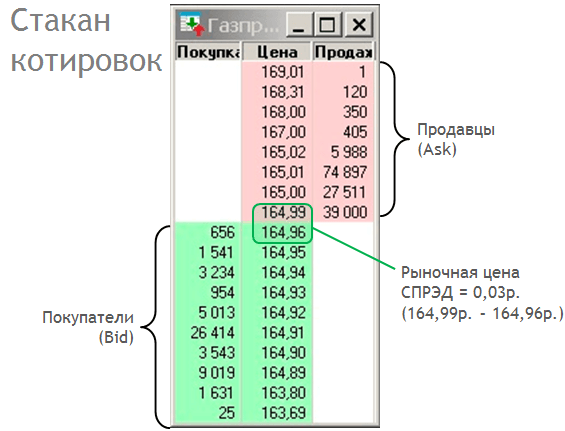

Щёлкнув дважды на тикере компании, вы попадете в «биржевой стакан» – это таблица, в которой выставлены все заявки на покупку (зеленого цвета) и продажу (розового цвета) конкретной бумаги. Видно количество бумаг и текущие цены.

Например, 8 акций Сбербанка купить нельзя, т.к. 1 лот равен 10 акциям.

Чем дешевле бумага, тем крупнее лот, а дорогие бумаги торгуются единичными лотами.

После покупки акций, информация о них попадает в депозитарий – место хранения, но бумаги в нем находятся не физически, а в виде записей в электронном реестре о владельце, наименовании и количестве.

Главным в системе является национальный расчетный депозитарий (НРД), за его деятельностью жестко следит Центральный банк.

Например, когда Сбербанк платит дивиденды, он не знает Иванова Ивана Ивановича, у которого есть 100 акций компании, он знает, как держателя акций, только депозитарий.

Как получить дивиденды

Размер выплат любой компании определяется дивидендной политикой.

Совет директоров решает, какую часть прибыли и когда направить на дивиденды, направляет рекомендации общему собранию акционеров, которое должно эти рекомендации утвердить. После объявления размера и даты дивидендов, акции компании начинают расти.

Общероссийская практика показывает, что на дивиденды направляется от 20 до 50 % чистой прибыли по МСФО и в последние годы этот показатель растет. Поэтому, если компании получают убыток, то рассчитывать на выплаты не стоит. Компании, акциями которых владеет, в том числе, государство (Сбербанк, Газпром, Аэрофлот), платят высокие дивиденды, так как они являются доходами бюджета страны.

Как посчитать дивидендную доходность

Сравнивать размер выплат в абсолютных значениях не имеет смысла. Например, Лукойл выплатил дивиденды в размере 155 рублей на акцию, а Сбербанк 16 рублей. Получается ли, что Лукойл платит больше и покупать его выгоднее? Для того чтобы сравнить размер выплат разных компаний, необходимо сопоставить уровень дивидендной доходности, рассчитываемый как соотношение размера дивидендов на акцию к цене покупки акции.

Цена акций Лукойл на сегодня 6 117 рублей, значит, доходность составляет (155/5407*100%) 2,53%.

Цена акций Сбербанка 240 рублей, доходность (16/240*100%) 6,66%, что в 3 раза больше доходности Лукойла. Значит, купить акции Сбербанка выгоднее.

При оценке дивидендной доходности, обязательно стоит рассматривать историю выплат за последние минимум 5 лет. Вполне может быть, что высокая доходность акций в данном году, это единичный случай, а компания не платила раньше и не намерена делать выплаты в дальнейшем.

Доходность привилегированных акций от дивидендных выплат обычно выше, чем обыкновенных.

Дивиденды бывают:

- промежуточные – квартальные, полугодовые

- финальные – по итогам финансового года.

Сроки выплат дивидендов, когда ждать денег

Главное – это дата закрытия реестра акционеров (дата отсечки). Это календарное число, когда фиксируется список владельцев акций. Информацию о ней можно найти на официальных сайтах компаний или на специальных финансовых сайтах, где публикуются календари дивидендных отсечек. Не важно, сколько до этого вы владели акцией, 5-10 лет или 2 дня. Самое главное, чтобы в дату отсечки она была официально оформлена на вас.

Если вы покупаете акции под конкретную дату дивидендов, вам необходимо точно знать дату закрытия реестра акционеров, чтобы успеть в нее попасть.

Например, в октябре МТС платил дивиденды, при этом дата закрытия реестра 14.10.2019г. Значит те, кто владели акциями на 14 октября, получили выплаты из расчета 8,68 рубля на акцию. Последний день покупки бумаг МТС, для попадания в реестр акционеров 10.10.2019г., так как даты выпадали на выходные дни.

У начинающих инвесторов возникает резонный вопрос, а может быть купить акции незадолго до закрытия реестра, получить выплаты и быстренько продать бумаги? Конечно такой «фокус» не пройдет и вот почему.

На следующий день после отсечки (он называется экс-дивидендная дата) акции торгуются без дивидендов, поэтому их цена падает, как правило, на сумму выплат, а иногда больше. Это называется дивидендный гэп. Происходит так по причине уменьшения капитализации компании. Т.к. часть прибыли выводится за пределы бизнеса. Для того чтобы получить хоть какую-то экономическую выгоду от такой сделки, придется ждать закрытия гэпа. Процесс может длиться от нескольких недель до нескольких лет.

На это будет влиять множество факторов. Гэп закроется быстрее у компаний с высокой ликвидностью акций, стабильно выплачивающих дивиденды на протяжении нескольких лет.

Процесс выплат дивидендов пошагово

Схема выплат выглядит примерно так:

- В утвержденную дату выплаты компания перечисляет деньги (сумму, направляемую на дивиденды) в национальный расчетный депозитарий.

- НРД распределяет средства по депозитариям брокеров пропорционально их доле владения акциями.

- Брокер распределяет выплаты по клиентам, удерживая налог, вы получаете уже “очищенную” сумму. Получать дивиденды можно на брокерский счет или сразу на банковскую карту.

Как повысить доходность инвестиций с помощью ИИС

Начиная с 2015 года доход от владения акциями можно повысить, если инвестировать с помощью индивидуальных инвестиционных счетов (ИИС). Это разновидность брокерского счета со специальным режимом налогообложения. Открыть данный вид счета можно практически у всех крупных брокеров. Покупка акций через ИИС позволяет получить дополнительно 13% к доходу от вложенных средств при соблюдении определенных условий:

- Счет открывается минимум на 3 года

- Возврат происходит с суммы средств, внесенных на счет. При этом максимальная сумма ограничена 400 тыс.рублей, а возврат можно осуществить в пределах суммы уплаченного вами НДФЛ, но не более 52 тыс.рублей.

Компания может принять решение об отмене дивидендов. Хорошо это или плохо? Придется разобраться в причинах. Если дивиденды не выплачивают из-за низкого размера прибыли или убытков, это плохо. А если выплат нет, так как компания решила направить чистую прибыль на рост и расширение (например, на освоение нового месторождения)? Здесь надо понимать, что такие вложения принесут вам больший размер выплат в дальнейшем, так как приведут к росту самой компании. Таким образом, ваш капитал в любом случае увеличится.

Как еще можно заработать на акциях, в чем их особенность и откуда берется доход, читайте в нашей статье “Как заработать на акциях”

Выводы

Процедура покупки акции на сегодняшний день максимально упрощена. Для этого не нужно обладать специальным образованием. Выбрать брокера, заключить договор и собрать дивидендный портфель. Вот и все, что нужно для получения пассивного дохода от инвестиций. Однако, чтобы существенно увеличить свой доход от вас потребуются знания в области оценки акций и компаний. Получить их сейчас совсем не сложно: в сети масса бесплатных ресурсов, книг, курсов, вебинаров, которые вам в этом помогут. Инвестиции – это просто!